![[이미지=서터스톡]](http://www.tfmedia.co.kr/data/photos/20240730/art_17218732443627_56def5.jpg)

(조세금융신문=고승주 기자) 중소기업 기준을 초과해도 세제상 중소기업 혜택을 받을 수 있는 유예기간이 현행 3년에서 5년으로 연장한다.

코스피‧코스닥 상장 중소기업은 추가로 2년 더 유예, 총 7년까지 혜택을 준다.

중소기업 세제 혜택이 크다 보니 중견기업으로 성장해도 기업 쪼개기를 통해 중소기업으로 계속 남아 있으려는 경우가 많다. 하지만 유예를 더 줌으로써 중견기업 성장을 촉진한다는 취지다.

중소기업 혜택을 강화하는 대신 코스닥 상장 중견사 우대 공제율이 폐지된다.

연결납세 최초 적용 후 중소기업 규정 적용기간을 3년에서 5년으로 연장한다.

연결법인은 연결집단을 하나의 내국법인으로 보아 요건 충족 시 중소기업 규정을 적용하되, 연결납세 최초 적용 후 3년간 중소기업 규정을 적용한다.

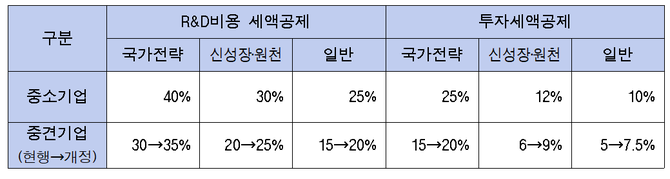

일반 R&D 세액공제의 공제율 점감구조를 국가전략기술, 신성장‧원천기술 R&D까지 확대하고, 통합투자세액공제에도 도입한다.

중소기업 유예기간이 끝난 기업에 추가로 세액공제 혜택을 주기 위해서다.

공제율 점감구조란 중소-대기업 간 공제율 격차를 좁히기 위한 방식이다. 중소기업이 매출 또는 자산이 증가로 중견기업 규모가 되면, 일정 기간은 중소와 중견 간 중간 수준의 높은 공제율을 적용해준다.

2021년 중소기업 매출액 기준을 초과한 기업은 2024년까지 졸업이 유예되고, 2025년부터는 점감구조에 따라 이전보다 완화된 공제혜택 감소 폭을 적용받는 식이다.

점감구조는 2025년 1월 1일 이후 최초로 중소기업 유예기간이 끝난 기업에 적용한다. 2021년 이후 중소기업 매출액 기준을 초과해 이미 유예 중인 중소기업도 점감구조 적용이 가능하다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]