(조세금융신문=이상현 기자) 지난 3월 파산한 SVB를 비롯해 시그니처은행, 퍼스트리퍼블릭은행 등이 파산한 뒤 비슷한 재무구조로 예금 급감→주가급락을 보인 팩웨스트뱅코프가 ‘4번 타자’로 주목받고 있다. 이런 와중에 멈추지 않는 은행의 파산 행렬은 특정 부실요인 때문이 아니라 현대 은행들이 대출을 통해 창출 과다한 통화를 창출하는 본원적 문제를 짚어야 한가는 전문가의 주장이 눈길을 끌고 있다.

유승경 정치경제연구소 ‘대안’ 수석연구위원은 지난 4월 연구소 간행물에서 소개한 <은행시스템의 현실적 작동원리와 SVB 파산경과의 재구성>이라는 제하의 연구보고서에서 “SVB가 ‘늘어난 예금으로 수행한 국채 투자의 실패로 파산했다‘는 일반적인 진단은 사실에 부합하지 않는다”며 이 같이 주장했다.

유승경 수석은 “부분지급준비제도의 내재적 모순이 우연적 계기를 통해서 드러난 시스템 결함의 산물”이라고 주장했다.

유수석은 구체적으로 “오늘날의 은행들은 수동적인 금융중개기관이 아니라 신용창조(대출)를 통해서 화폐를 창조하는 능동적인 기관”이라며 “따라서 '예금이 대출을 낳는다'는 통념과 달리 현실에서는 대출이 예금을 낳는다”고 설명했다.

유수석은 은행이 고객에 대출을 해주는 것은 실제 현금을 고객에게 전달하지 않고 고객계좌에 대출금액을 표시해주고 은행의 기업회계상 이를 ‘부채’로 잡는 것이며, 중앙은행의 본원통화량과 무관하게 신용화폐가 창출되는 과정으로 본다. 대출은행은 고객이 인출을 요구하면 언제든 현금을 내줘야 하므로, (해당 부채가 포함된) 자산규모가 아무리 크더라도 요즘처럼 모바일뱅크런이 있으면 삽시간에 파산 위기를 맞을 수 있다고 본다.

결국 본원통화의 레버리지 범위를 벗어난 시중은행의 발권력이 부메랑이 돼 파산을 맞기 때문에, 장기적으로 중앙은행디지털통화(CBDC)로 이를 최소화 해서 최근 나타난 구조적 금융위기 요인이 사라진다는 관점이다.

<조세금융신문>은 유수석의 동의를 구해 그의 연구보고서 전문을 (1)~(4) 초 4회에 걸쳐 소개하기로 했다. / 편집자 주

“정통 화폐경제학은 ‘계속되는 혼동’에 시달리면서도 ‘현실을 직시하는 것’을 계속해서 거부해왔다”

- Goodhart, 2009

목차와 연재 순서

목차

요약

1. 도입

2. 은행의 신용(화폐) 창조에 대한 오해

3. 교과서 이론들의 오류

4. 화폐승수이론과 현실의 차이점

5. SVB 파산 경과의 재구성

6. 결론에 대신하여

연재 순서

(1) 편

요약

1. 도입

2. 은행의 신용(화폐) 창조에 대한 오해

(2) 편

3. 교과서 이론들의 오류

(3)편

4. 화폐승수이론과 현실의 차이점

(4)편

5. SVB 파산 경과의 재구성

6. 결론에 대신하여

(3)편

4. 화폐승수이론과 현실의 차이점

화폐승수이론은 예금의 창조가 물리적 주화나 금괴의 입금을 통해서 이뤄질 뿐만 아니라 지급 준비금이 주화와 금괴의 형태를 띠던 전근대 및 초기 근대의 경제에서는 어느 정도 설명력을 가졌을 수 있다.10)

그러나 오늘날 화폐승수이론의 전제는 몇 가지 점에서 현실과 다르며, 그런 까닭에 그 이론은 교과서경제학이 상정하는 것과 달리 현실 경제에 적용되지 않는다.

◎ 대출이 예금을 낳는다

화폐승수이론을 설명하는 교과서의 사례들은 모두 현금의 입금에서 시작하며 현금을 대출하는 것으로 줄거리를 구성한다. 그러나, 현실에서는 은행은 대부분의 경우에 현금을 지급하는 것이 아니라 차입인의 예금계좌에 대출 금액을 기입해주는 방식으로 대출한다. 따라서 현실에서는 화폐승수이론의 주장처럼 ‘예금이 대출을 낳는 것’이 아니라, ‘대출이 예금을 낳는다’. 그 예금은 수표, 계좌이체, 현금카드 등을 통해 지불행위에 사용될 수 있기 때문에 곧 화폐이다. 화폐 창조가 현실 경제에서 어떻게 이뤄지는지를 구체적으로 알아보자.

젊은 직장인인 철수가 은행에서 주택매입을 위해서 대출을 받는다고 하자. 오늘날 그런 대출은 매일 수없이 일어나며, 한 건의 대출마다. 화폐가 새로 창조된다.

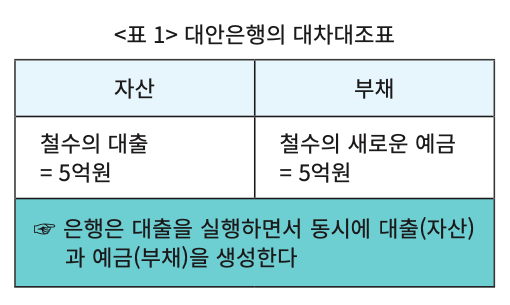

고객인 철수가 대안은행에 가서 5억원을 대출해줄 것을 요청했고, 대안은행은 철수의 신용상태를 평가한 후 상환능력이 있다고 판단하면 대출을 실행한다. 은행은 대출 계약이 체결되면 아래의 <표 1>의 T챠트처럼 균형을 이루는 한 쌍의 회계 항목을 만든다. 어떻게 이것이 가능한가?

대출은 대안은행에게는 5억원(과 이자)의 가치를 갖는다. 그래서 대안은행은 대출계약을 대차대조표에 자산으로 기록한다. 그리고 대안은행은 철수를 위해 새로운 은행계좌를 만들어서 5억원을 기입한다. 이 계좌는 대안은행이 철수에게 지게 된 부채(지불약속)이기 때문에 자신의 대차대조표의 부채 쪽에 기록된다.

이 두 항목은 ‘허공으로부터’ 만들어졌다. 이 두 항목이 만들어지는 시점에 어떤 돈도 다른 계좌로부터 오지 않았다. 이제 철수는 주택 매입 자금을 지불할 수 있다. 이처럼 은행이 철수의 계좌에 기입된 숫자는 지급에 사용할 수 있기 때문에 분명히 화폐이다.

이 같은 설명은 대부분의 경제학 교과서에서 제시하는 설명과 큰 차이가 나기 때문에 무척 의외의 주장으로 들릴 수 있다. 그렇지만, 많은 은행가들과 경제학자들은 이러한 점을 오랫동안 지적해왔다. 이처럼 신용의 창조가 화폐의 창조이다. 미국의 경제학자 제임스 토빈(James Tobin: 1918~2002)은 1963년의 글에서 은행장이 대출을 승인하고 차입자의 예금계좌에 금액을 입력하면 화폐가 창조된다는 점을 지적하면서, 은행화폐를 “은행장의 펜에 의해서 창조되는 만년필 화폐” 라고 불렀다.11)

아직까지 경제학교과서들은 이 사실을 인정하지 않지만, 최근 들어서는 몇몇 중앙은행은 인정하기 시작했다. 영국의 중앙은행인 영란은행은 2014년 월간 보고서에서 “예금이 대출을 창조하는 것이 아니라 대출이 예금을 창조한다”는 점을 인정했으며, 현재 프랑스 중앙은행(Bank of France) 등도 공식적으로 인정하고 있다.

영란은행은 2014년 1/4분기 회보(Quarterly Bulletin 2014 Q1)에서 “은행은 대출할 때마다, 동시에 그에 해당하는 예금을 차입자의 은행계좌에 창조함으로써 새로운 화폐를 창조한다(Whenever a bank makes a loan, it simultaneously creates a matching deposit in the borrower’s bank account, thereby creating new money)”는 점을 분명히 했다.12)

프랑스의 중앙은행(Banque de France)이 2019년 1월에 발간한 책자를 보면 “신용이 예금을 창조한다는 점은 오늘날 인정되고 있다(il est admis aujourd’hui que les ‘crédits font les dépôts)”고 밝히고 있다.13)

은행은 대출을 통해서만 (은행)화폐를 창조하는 것은 아니다. 은행은 국채나 회사채와 같은 금융증권('거래가능한 대출'이라 할 수 있다)을 매입하며 그 증권을 대차대조표의 자산에 추가하고, 증권의 매각한 기관(회사나 연기금 등)의 은행예금을 늘림으로써 화폐를 창조할 수 있다.

◎ 대출에 의해 창조된 예금은 재대출의 재원이 아니다

현금 입금이 아닌 대출에 의해 창조된 예금은 재대출의 재원이 아니다. 두 번째, 대출을 통해서 은행화폐가 은행의 지불약속인 예금의 형태로 창조되면, 그 예금은 지급준비금이나 다음 대출의 자금원의 역할을 할 수 있는 현금의 유입을 수반하지 않기 때문에 재대출의 재원이 아니다.14)

‘대출이 예금을 낳는다’는 표현은 단순히 ‘예금이 먼저인가, 대출이 먼저인가’라는 순서에 대한 답이 아니다. 현실에서 대부분의 대출은 현금의 개입 없이 이뤄지기 때문에 예금 없이 대출이 이뤄지며, 대출을 통해 생성된 예금은 은행의 고객에 대한 부채를 의미할 뿐 (현금처럼) 대출에 쓰 일 수 있는 자금원이 아니다.

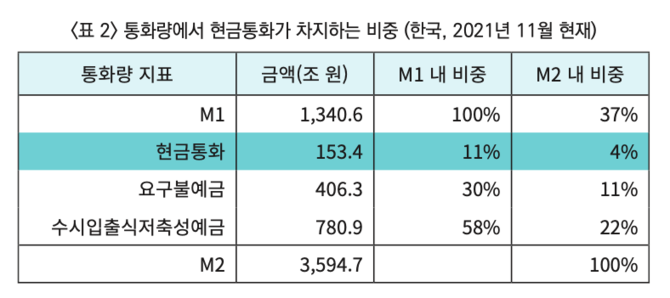

따라서 은행은 예금을 받아들여서 대출로 중개하지 않는다(은행이 현금으로 예금을 받고 현금으로 대출을 하는 경우에 한해서만 금융을 중개한다고 할 수 있지만 현행 시스템에서 유통화폐 중에서 현금의 비중은 극히 적다). 은행은 신용을 늘리거나 자산을 구매함으로써 의도한 대로 새로운 화폐를 창조할 수 있다.15)

따라서 ‘대출된 현금의 계속적인 입금에 의해서 대출의 재원이 마련된다’고 상정하는 화폐승수이론은 현실에 부합하지 않는다. 단 ‘예금이 대출의 재원이라 아니라는 사실’은 신용 창조를 통해서 예금을 창조하는 상업은행에 대한 적용되는 것이며, 투자은행이나 보험사와 같은 비은행금융기관은 ‘위험을 감수하는 예금을 기초로 대출을 수행한다.

◎ 지급준비금은 모두 현금이 아니다

화폐승수이론은 지급준비금이 모두 현금으로 구성되는 것으로 가정하지만, 현실에서는 지급준비금에서 현금 형태의 시재금은 그 비중이 매우 적다. 지급준비금의 대부분은 은행이 중앙은행에 개설된 당좌계좌에 금액이 기록된 준비금(reserves, 지급준비예치금)이다. 보통의 교과서는 ‘은행이 지급준비금을 중앙은행에 예치한다’고 표현하고 있어, 은행이 마치 지급 준비를 위해서 현금을 중앙은행에 입금하는 듯한 오해를 낳을 소지가 있다. 그러나 준비금(지준예치금)은 처음부터 중앙은행의 신용으로 창조된 비현금화폐이며, 실제로는 그 이름과 달리 현금 지급에 대비하는 역할을 수행하지 않는다.

이 글에서 각 상업은행이 중앙은행의 계좌에 보유하고 있는 지급준비예치금을 ‘준비금’이라고 부르며, 준비금과 시재금을 합친 것을 지급준비금(지준금)으로 지칭한다. 은행은 준비금을 중앙은행과 거래에서 1:1로 현금과 교환할 수 있지만, 준비금 자체는 고객에게 직접 전달될 수 없는 계좌상의 화폐이며, 중앙은행을 포함한 은행 간의 거래에서만 유통된다.16)

이상의 설명에 따르면 은행의 대출이 대부분 차입자의 예금계좌에 금액을 입력하는 방식으로 이뤄지는 현재의 은행시스템에서는 대출을 위해서 예금을 기다릴 필요는 없다. 그렇지만 이것이 은행이 예금을 유치할 필요가 없다는 것을 의미하지 않는다. 은행은 자신들의 대출금이 자사의 예금계좌에 입금되어 있도록 하거나 저축성 예금을 유치하지 않으면 안 된다. 이 점을 이해하기 위해서는 준비금의 역할을 이해할 필요가 있다. 대부분의 경제주체들이 자신들의 화폐를 은행화폐의 형태로 가지고 있는 현재의 조건에서 상호 간의 지급이 어떻게 이뤄지는가를 간단히 살펴보면서 준비금의 역할을 알아보자.

철수와 영희가 모두 같은 은행의 계좌를 갖고 있다면 지급과정은 간단하다. 철수가 영희에 게 500만원을 지급할 경우에 철수는 현금을 양도할 필요 없이 은행에 요구하면 철수의 계좌에서 500만원을 줄이고 영희의 계좌에 500만원을 늘리면 된다. 이 경우에는 중앙은행이 개입할 필요 가 없다. (물론 철수가 자신의 은행에서 500만원을 현금으로 찾아서 영희에게 직접 전달할 수도 있다. 이 경우에 대비해서 은행은 지불준비금으로서 현금을 금고에 직접 가지고 있어야 한다.

그러나 현재에 이런 형태의 현금 수요는 그리 많지 않다. 2021년 11월 현재 시중에 유통중인 현금 (현금통화)은 약 153.4조원이며 시재금은 약 7.9조원이다. 이 두 수치를 합친 현금의 총액을 화폐발행고라고 한다. 그리고 시재금이 지급준비금 총액에서 차지하는 비중은 약 8.3%이다.17)

만약 두 사람이 다른 은행을 사용할 경우에는 두 은행이 중앙은행에 개설해 둔 준비(예치)금계 좌를 사용하게 된다. 같은 은행에서의 결제와 마찬가지로 철수의 예금계좌에서 500만원이 지워지고 영희의 계좌에 500만원이 새로 기입된다. 그런데, 차이점은 철수의 은행이 영희의 은행으로 중앙은행에 개설된 계좌를 통해서 500만원의 준비금을 이체해야 한다는 점이다. 하지만 고객들 간에 은행 간 이체가 이뤄질 때마다 준비금이 이체되지는 않는다.

실제로는 전국적으로 수백 만 명의 사람들이 몇몇 주요 은행을 통해 상호간에 준비금을 이체한다. 이 은행들은 대체로 매일의 마감시간에 상호간 이체를 상쇄하여 준비금을 절약하기 때문에 실제로 이체되는 준비금은 총 이체 금액의 일부에 불과하다.

이 시스템 내에서 각 은행들은 고객의 요청에 따라 다른 은행들에게 결제할 수 있도록 중앙은 행에 준비(예치)금 잔고를 충분히 유지해야 한다. 만약 한 은행이 다른 은행으로 예금이 일방적인이체로 인해서 계속 빠져나간다면 그 은행의 준비금은 고갈될 수 있다.

이 경우에는 은행은 자신 들이 가진 자산을 담보로 해서 다른 은행에서 빌리거나(콜시장) 중앙은행으로부터 차입한다(공개 시장정책 혹은 할인창구를 통해서). 따라서 은행은 예금(정기예금이든 요구불예금이든)이 대출을 위한 재원 마련 차원이 아니라 은행 간 상호지급을 언제든지 저렴하고 용이하게 하기 위해서 반 드시 필요하다. 그래서 은행들은 늘 예금 유치를 위해서 노력한다. 이 예금이 은행의 대차대조표의 부채 항목에서 가장 큰 비중을 차지하며, 대출이 대차대조표의 자산 항목에서 가장 큰 비중을 차지한다. 이 때문에 은행이 예금을 받아서 대출을 한다는 통념이 강화되는 것으로 보인다.

◎ 본원통화의 규모가 통화량을 통제하지 못한다

화폐승수이론이 상정하는 것과 달리 지준금 규모와 통화량 간에는 안정적인 비례관계가 성립 하지 않는다. 화폐승수이론에 따르면 은행은 지준금이 허용하는 한도까지 최대한 대출을 하지만 대출의 규모는 기존에 존재하는 지준금의 규모에 의해서 제약을 받는다. 이 같은 지준금과 통화 량 간의 관계에 대한 화폐승수이론의 함의는 두 가지 측면에서 현실에 적용되지 않는다.

첫째, 은행은 전망이 불확실할 때에는 대출의 여력이 있더라도 대출을 하지 않을 수 있다.18)

2008년 글로벌 금융위기 이후 은행이 대출을 기피함에 따라 지준금이 은행에 누적되었던 현상이 그러한 사실을 잘 증명해준다.

둘째는 은행의 지준금 규모가 대출을 제약하지 못한다.19) 현실의 은행가들은 지준금의 상태를 확인하고 대출을 결정하지 않는다. 은행도 이윤을 추구하는 영리기업이기 때문에 이윤 전망이 높으면 먼저 대출을 하고 이후 지준금을 중앙은행에 요구하며 중앙은행은 이에 수용하지 않을 수 없다. 1969년 미국 중앙은행의 수석 부총재였던 알랜 홀름즈(Alan Holmes)의 증언에 따르면, “현 실 세계에서 은행은 신용을 확대하면서 예금을 창조하고 이후에 지준금을 찾는다.”20)

그리고 중앙은행은 유동성 위기(및 지급 능력) 위기를 방치하거나 금리가 약속한 수준(정책금 리 수준) 이상으로 상승하는 것을 허용하지 않는 한 지준금 공급을 제한하는 방식으로 통화 공급을 관리할 수 없다.21) 중앙은행이 만약 추가적인 지준금 공급을 거부하면 관련 은행은 다른 은행에게 지급을 하기 어려운 상황에 봉착한다.

이때 해당 은행이 선택할 수 있는 방법은 두 가지이다. 하나는 다른 은행에서 준비금을 빌리거나 자신이 보유한 자산을 매각하는 것이다. 전자를 택하게 되면 준비금의 은행 간 (준비금) 시장의 금리가 정책금리에서 크게 벗어나게 된다. 그러면 중앙은행의 금리 정책이 무력화된다. 그리고 그 은행이 은행 간 시장의 차입으로 문제를 해결하지 못하면 그 은행은 자산 일부를 매각하여 준비금을 늘리려 시도할 수 있다.

이때에 유동 자산은 가치 손실 없이 신속히 매각할 수 있지만 비유동적인 자산을 신속히 매각하면 종종 공정가치보 다 낮은 가격을 허용해야 한다. 따라서 유동성 문제는 곧 지불능력문제(은행의 부채가 자산보다 많아진 상황)로 이어질 수 있으며, 한 은행의 지불 능력 문제는 전체 은행시스템에 걸쳐 일련의 파산을 초래할 수도 있다.

이처럼 중앙은행이 지준금의 추가적인 공급을 거부하면, 중앙은행의 핵심기능중하나인금융안정성유지라는임무에반하게된다.22) 이런 이유로 현재 영국과 미국에서는 법정지급준비율이라는 것이 존재하지 않는다.

영국의 금융경제학자인 찰스 굿하트(Charles Goodhart)는 일찍이 1984년에 교과서에서 사용하 는 화폐승수이론은 “통화량의 결정 과정에 대한 기술이 불완전해서 결국 잘못된 이해를 낳는다” 고 지적했다.23) 최근에 와서는 영란은행(Bank of England)의 계간 보고서도 화폐승수이론은 “현실 에 대한 부정확한 기술이자 오해”라는 점을 확인해주었다.24)

10) Joseph Huber, Sovereign Money, Beyond Reserve Banking, Palgrave Macmillan, 2017, p.54.

11) James Tobin, ‘Commercial banks as creators of ‘money’’, Cowles Foundation Discussion Papers No.159. 1963, pp.408~9.

12) Michael McLeay et al, ibid., p.25.

13) Banque de France, Qui crée la monnaie? ABC de L’economie, Avril 2017, p.1.

14) Joseph Huber, ibid., p.16.

15) Andrew Jackson et al, ibid., Session. 5.2.

16) Michael McLeay et al., ibid., p.16.

17) 한국은행 통계.

18) Michael McLeay et al., ibid., p.21.

19) Ibid., p.21.

20) Andrew Jackson and Ben Dyson, Modernising Money, Why Our Monetary System is Broken and How it Can be Fixed, Positive Money, 2012, p.79.

21) Ibid., pp.79~82.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]