(조세금융신문=고태진 관세사·경영학 박사)

국내원산지유통시스템 제도의 활용과 한계

자유‘무역’협정(Free Trade Agreement)은 마음맞는 ‘나라’끼리 상호간 무역을 늘리기 위해 특별히 만든 약속이다. 태생 자체가 서로 다른 나라끼리의 거래이다. 그래서 얼핏 이름만 보면 무역을 하지 않는 국내 기업으로서는 남의 얘기로 들릴 수 있다.

그런데 이 FTA라는 것을 실상 까뒤집어서 보면 직접 무역과 상관없는 국내 부품 납품 협력업체가 FTA 핵심 열쇠를 쥐고 있다는 것을 쉽게 알 수 있다. 협력사가 도와주지 않으면 FTA 활용을 온전히 할 수 없다는 얘기다.

이를 상징하는 대표적 서류가 ‘원산지(포괄)확인서’이다. 원산지증명서는 FTA를 잘 알지 못하더라도 대충 어떤 것인지 눈치챌 수 있다. 물건의 국적인 원산지를 증명하는 것을 목적으로 만든 서류다.

따라서 원산지증명서는 국제적으로 통용이 될 때 의미가 있다. 수출하고 수입되는 물건이 어느 나라 물건인지를 확인하는 데 쓰이기 때문이다. 이에 반해 ‘국내’ 기업으로부터 납품받은 물건의 원산지가 어느 나라 원산지인지를 확인하고자 할 때 필요한 서류가 원산지(포괄)확인서이다. 즉 ‘국내용’ 원산지증명서라고 생각하면 이해가 편하다.

그런데 이 FTA라는 것이 말이 ‘F’(ree)이지, F가 아니다. 조약에서 정한 엄청나게 까다로운 조건(원산지 기준) 모두를 충족해야 비로소 그토록 애타게 기다렸던1) 원산지 증명서를 탄생시킬 수 있다.

1) 이 서류는 수입자가 관세를 내지 않거나 덜 내게 할 때 필요하기 때문이다.

까다로운 조건에 부합하는지를 확인하기 위해서는 물건의 BOM(자재명세서), 제조공정도, 원가산출내역서, 기타 이를 뒷받침하는 각종의 증빙서류 등 온갖 데이터가 필요하다. 이런 데이터를 토대로 내가 활용할 FTA에서 요구하는 기준을 찾고 그에 맞게 변형해야 한다. 이를 토대로 원산지판정 과정을 거치고, 결과값이 우리나라 원산지로 밝혀지게 되면 그제야 원산지증명서를 발급할 수 있게 된다.

그런데 내가 생산하고 수출하면 문제가 없겠으나, 내가 생산하지 않은 물건을 국내 업체로부터 구매하여 수출하는 경우가 있을 수 있다. 보통 무역상사가 대표적이겠다.

그런데 수입국이 FTA협정 대상국이라면? 당연히 상사는 장사꾼이고 어떻게든 물건을 팔기 위해 매력도를 높여야 한다. 그 중 하나가 FTA원산지증명서이다. 따라서 당연히 수출자로서 FTA원산지증명서를 발급하고 싶을 것이다. 판매 경쟁력을 높여 하나라도 더 많이 팔기 위해서 말이다. 이런 경우 원산지증명서를 발급하기 위해서는 상기한 바와 같은 여러 자료가 필요한데 수출자는 물품 생산데이터가 없다.

그래서 제조사에게 관련 데이터를 요청하게 되는데, 과연 제조사가 협조해줄까? 정상적인 제조사라면 수출자의 이러한 요구에 콧방귀도 뀌지 않을 것이다. 자기의 존재 이유와 같은 생산과 구매, 이윤 등 모든 데이터를 넘겨줄 바에야 거래를 하지 않는 게 장기적으로 더 낫기 때문이다.

이러한 기업환경을 이해하고 FTA 원산지 국내유통을 원활히 하기 위해 출현한 것이 ‘원산지(포괄)확인서’이다. 이것을 이용하면 생산자는 납품처에 FTA에 필요한 예민한 데이터를 넘겨줄 필요가 없어진다. 납품처가 스스로 원산지판정을 하고 그 결과만을 기재한 원산지(포괄)확인서를 건네주면 된다.

수출자는 이를 근거로 원산지증명서를 발급하면 된다(물론 원재료가 아닌 상품으로 그대로 수출하는 경우에는 생산자가 인증수출자가 아닌 이상 각 필요데이터가 요구되어지기는 하나 제도의 취지를 쉽게 이해하기 위해 모델을 단순화 했다). 이로써 생산자와 수출자 그리고 수입자 등 관련자 모두 흡족한 결과를 맛보게 된다.

원산지 유통 프로세스의 태생적 오류

모두를 행복하게 해준 것 같이 보였던 원산지(포괄)확인서도 여러 가지 한계가 분명히 있다. FTA를 완벽하게 담고 있지는 못하다는 얘기다. 원산지를 판단하는 기준 조건에 부가가치기준(Value Contents)이라는 것이 있다.

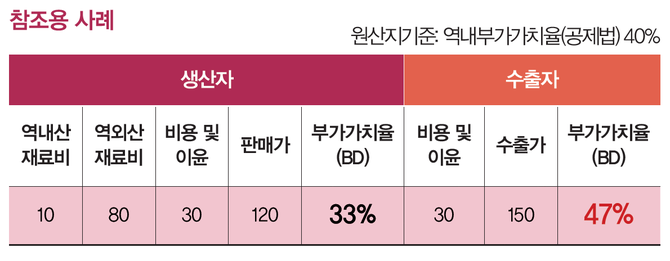

조약에서 약속해 정한 수준 이상으로 부가가치를 올렸다면 부가가치를 올린 그 나라를 원산지로 인정하는 기준이라고 간단히 이해하면 된다. 주목해야 할 부분은 부가가치의 기준점이 ‘판매가’라는 데에 있다. 여기서 원산지 유통 프로세스의 오류가 나오기 시작한다. 부가가치를 계산할 때는 상품가격을 기준으로 부가가치율을 계상하게 된다.

이 과정에서 생산자가 국내 수출자에게 납품할 때의 가격과 수출자가 해외 수입자에게 판매할 때의 가격은 정상적이라면 당연히 다를 수밖에 없다. 수출자는 국내 구매한 가격에 자신의 이윤과 비용을 더해 수출하기 때문이다. 상식적이다.

따라서 생산자가 수출자에게 판매할 때의 가격을 기준으로 생산자가 원산지판정을 할 때에는 기준이 되는 부가가치율을 만족시키지 못할 수 있다. 그렇지만 수출가격을 기준으로 원산지판정을 다시 한다면 요구되는 기준에 충족되어 한국산으로 되기 훨씬 수월해질 수 있다.

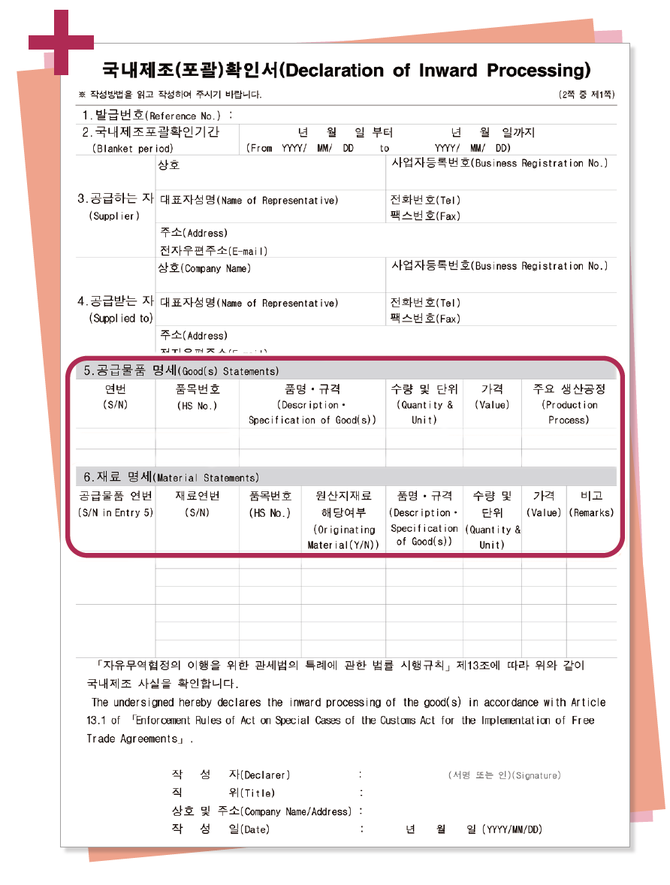

사례와 같이 최종 수출제품의 원산지는 한국이지만, 국내 원산지 유통과정에서는 완전히 최종 데이터까지 담지 못해 잘못된 원산지판정 결과를 낳게 된다. 이럴 때 쓸 수 있는 게 ‘국내제조(포괄)확인서’이다. 사실 이 서류는 수출제품의 생산에 사용되는 재료가 원산지 기준을 충족하지 못해서 결국, 원산지(포괄)확인서를 역내산으로 발급할 수 없을 때 국내에서 발생한 공정을 날려버리는 안타까움에서 비롯되었다.

다시 말해 해당 납품 재료가 원산지 기준의 턱을 넘지 못해 역외산 재료이기는 하나, 국내에서 제조된 사실은 있으므로 이를 확인해주어 국내 생산공정의 누적에 대한 입증을 용이하게 하기 위해 만든 서류이다.

서류의 제목에서 알 수 있듯이 국내에서 어떤 제조(공정)가 있었음을 확인하여, 수출자와 직전 거래단계의 생산자 사이만 보면 원산지가 되지 않지만, 한국에서 일어나는 전체 공정 즉, 수출자와 거래한 사업자 이전 사업자까지도 범위를 넓혀 공정을 살펴보고, 이를 모두 원산지 충족 여부를 판단하는 요소로 사용하여 최종 한국산으로 만드는 데 유리하게 만드는 서류이다.

그런데 이 서류가 공정의 누적에만 쓰일 수 있는 것이 아니다. 앞서 언급한 우리나라에서 발생한 총 ‘부가가치의 누적’에도 활용할 수 있다. 기업은 이 부분을 잘 연구하여 적극 활용해 볼 필요가 있다.

즉, 국내 거래단계에서 반영되지 않은 수출자 부가가치를 수출자가 이 서류의 데이터를 이용해 원산지 재판정을 수행하면서 반영할 수 있다.

구체적으로 서류에 기재된 공급가격에서 비원산지 재료비를 제외한 나머지는 역내 부가가치가 되고, 최종제품의 원산지 재판정 시 수출자가 일으킨 부가가치와 더해 역내가치율을 높여 유리하게 계상할 수 있게 된다. 정부에서 국내제조(포괄)확인서를 설명할 때 주로 활용하는 제조공정의 누적보다 기업 실무에서는 부가가치의 누적이 더 효용성 있어 보인다.

국내제조(포괄)확인서의 결정적 한계와 대안

이렇듯 원산지(포괄)확인서의 한계를 국내제조(포괄)확인서가 멋지게 메워주는 듯 보인다. 그런데 과연 그럴까? 사실 그렇지 못한 부분이 있다. 많은 기업들은 부가가치기준의 누적으로 국내제조(포괄)확인서를 활용할 수 있다는 것을 알게 되더라도 아마 그래도 이 제도의 활용을 꺼려할 것 같다.

그 이유는 수출자와 생산자가 다른 경우 각종의 데이터 제공을 생산자가 꺼려 이의 보완으로 원산지(포괄)확인서가 나온 취지와 비슷하다. 즉, 국내제조(포괄)확인서로 최종 수출 부가가치를 누적하여 재판정하기 위해서는 납품물품의 주요 생산 공정, (비)원산지 재료의 HS, 품명·규격, 수량 및 단위, 가격을 기재해야 하는데 물품을 납품하는 회사에는 여간 부담이 아닐 수 없다.

물론 물품의 모든 재료를 기재하는 것은 아니고 필요에 따라 원산지재료의 누적을 원한다면 원산지재료만, 비원산지 재료를 제외한 모든 부가가치의 누적을 원한다면 비원산지 재료만 기재하면 되지만, 어떤 것이든 납품처로부터 공격(?)받을 수 있는 빌미를 제공할 수 있다.

국내 원산지유통의 새로운 제안

그래서 새로운 시스템을 하나 제안하고자 한다. 기존의 원산지확인서 양식에 비고란 같은 곳을 하나 더 추가하여 자기 단계까지의 역내부가가치율을 기입하는 것이다.

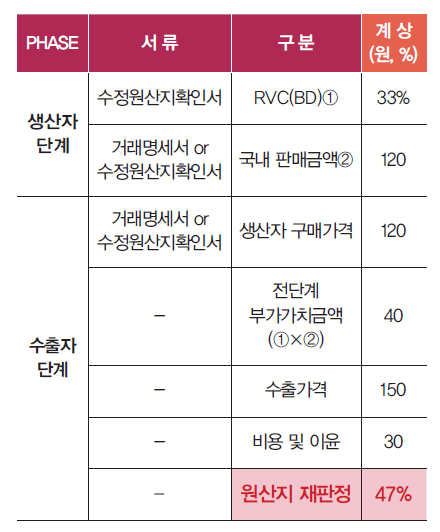

위의 <참조용 사례>에서 ‘RVC(BD)=33%’라고 서류에 작성하여 전달하게 되면 수출자는 이를 토대로 원산지 판정을 다시 수행할 수 있다. 즉, 최종 수출자가 기존의 판매금액에 역내부가가치율을 곱하게 되면 역내산 부가가치 금액 40원이 계산된다.

이것을 판매금액 120원에서 공제하게 되면 역외산 원재료 80원이 계상된다. 그다음 최종 수출자는 본인의 수출금액 150원 중 당 물품의 매입금액인 120원을 공제한 30원이 자체 발생한 부가가치 금액이 된다.

이러한 정보를 원산지판정에 다시 활용하게 되면 ‘{(150-80)/150)}×100’이 되어 최종 ‘RVC(공제법)=47%’가 계상된다. 따라서 협정에서 요구하는 기준 부가가치율인 40%를 초과하게 되어 역내산으로 인정되고 이를 근거로 원산지증명서를 발급할 수 있게 된다.

지금의 국내제조(포괄)확인서의 활용률은 그다지 높지 않은 것으로 알고 있다. 기술한 바와 같이 국내 납품처가 정보공개를 꺼릴 수 있는 역내산 또는 역외산 재료의 내역을 기입해야 하는 부분이 있는 것이 큰 이유일 것이다.2)

2) 물론 공정의 누적이 필요한 섬유류의 경우에는 활용률이 높을 수 있을 것이다.

기업 생태계에 비추어 보아 이 제도는 완전하지 않다. 필자가 새로이 제시한 부가가치율만 기재하는 법은 국내제조(포괄)확인서가 갖고 있는 단점을 한 번 더 보완해 줄 수 있다. 아무쪼록 이미 체결된 FTA를 오차 없이 최대한 활용할 수 있는 방법을 다각도로, 그리고 지속적으로 연구하여 제도에 반영해야 한다. 완벽하게 보완했다고 생각한 것도 사실 그렇지 않을 수 있기 때문이다.

[프로필] 고태진 관세법인한림(인천) 대표관세사

• 경희대학교 객원교수

• 관세청 공익관세사

• NCS 워킹그룹 심의위원(무역, 유통관리 부문)

• 「원산지관리사」 및 「원산지실무사」 자격시험 출제위원

• 중소벤처기업부, 중기중앙회, 창진원 등 기관 전문위원

• 고려대학교 졸업

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]