(조세금융신문=송두한 더불어민주당 민주연구원 부원장) 금융위기의 뇌관을 제거한 레고랜드 사태는 이미 지방 정부의 문제를 넘어 이제 시스템 리스크로 진화한 상태다. 강원도가 2,050억원을 갚아 레고랜드 사태를 진화한다 해도 이제는 이전의 균형으로 돌아가기 어렵다. 레고랜드 사태가 부동산 경착륙 나아가 금융위기로 번지는 불길을 차단하기 위해서는 금융위기에 준하는 특단에 특단의 대책이 필요하다. 유례없는 위기에 전례없는 대책으로 대응하는 과감한 정책전환이 요구된다.

⑴ 한국은행은 “금리정점” 예고해 부채발 위기 발현을 차단해야 한다.

만병의 근원인 금리발작을 잡지 못하면 민생경제는 백약이 무효인 상황에 직면하게 되는데, 그 시발점은 한은의 금리정책이다. 지금과 같은 고강도 뒷북 금리인상에는 민생 위기를 제어하는 ‘금융안정’ 기능이 부재하다. 더욱이 금리인상을 통한 ‘물가안정’ 기능도 이미 소진된 상태다. 즉, 격하게 금리를 올려도 잡으란 물가는 잡지 못하고 민간의 부채위험만 가중시킬 뿐이다.

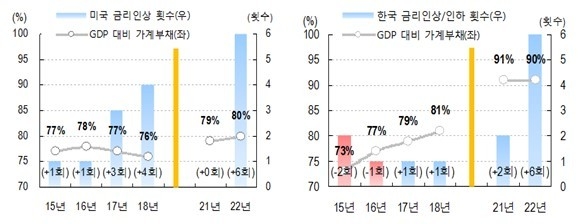

단언컨대, 가계부채의 8할은 한국은행이 주범이다. 한국은행이 가계부채를 잡을 수 있는 골든타임(2015년~2018년)을 실기해 가계부채가 눈덩이처럼 불어난 것이다. 이 기간 동안 미국은 9번에 걸친 금리인상을 단행해 민간부채 증가를 조기에 진화한 바 있다. 반면, 우리나라는 2015~2018 골든타임에 금리를 내려(인하 3번, 인상 2번) 부채의 불길이 번지는 단초를 제공했다. 지표로 비교하면 더욱 명확해 진다. 미국의 가계대출(GDP 대비)은 2015년 77%에서 2022년 80%로 유사한 수준을 유지하고 있으나, 우리나라는 73%에서 90%로 폭증했다. 그 동안 뭐하고 있다가 뒤늦게 나타나 미친 금리인상 대열에 합류했는지 묻지 않을 수 없다.

한은은 “금리정점 예고, 빅스텝 배제, 가계부채 근본 대책” 등 금융안정에 부합하는 Forward Guidance를 통해 레고랜드발 금리충격이 가계부채 부실로 이어지는 경착륙 고리를 차단해야 한다.

<골든타임(15~18년) 금리정책: 미국(좌) 및 한국(우) 비교>

⑵ 한국은행은 “채권매입 범위 및 대상을 대폭 확대해야 한다.

레고랜드 사태가 쏘아올린 자금시장 경색은 시장을 통해 해결할 수 있는 임계점을 넘어선지 이미 오래다. 한국은행이 우량 자산 중심의 RP매입을 통해 기업유동성 충격을 흡수한다 해도 신용대란에 직면한 채권시장 안정에는 별 도움이 되지 않는다.

한국은행은 채권매입 범위를 은행에서 범금융권(증권사, 보험사, 제2 금융권 등)으로 확대해 부실위험이 높은 지점을 집중 타격해야 한다. 또한, 레고랜드발 금리충격이 기업어음시장, PF대출시장, 채권시장, 가계대출시장 등으로 번지지 않도록 방화벽을 설치해야 한다. 이를 위해서는 한은이 위기의 본질인 기업어음, 회사채를 직접 매입하는 프로그램을 가동할 필요가 있다. 금융위기에 준하는 비상경제 상황으로 인식하고 제도적 제약이 있다면 한은법 개정을 통해서라도 풀어야 하며, 전례가 없다면 새로운 길을 만들어내야 한다.

⑶ “코로나대출 이자감면 프로그램”을 즉시 가동해야 한다.

코로나 이면에 가려진 위기의 본질은 부채리스크이며, 코로나 국면에서 눈덩이처럼 불어난 민간부채는 금리충격과 주택가격 충격을 견디기 어려워 보인다. 만약, 고강도 부채디레버리징(자산가격 하락을 수반하는 채무조정과정)이 진행된다면, 부채발 금융위기로 번지는 것은 단지 시간의 문제일 것이다. 2019년 이후에 발생한 코로나부채에 대해 특단에 특단의 부채대책을 마련해야 하는 이유다. 국민의 먹고사는 문제가 기업 유동성 지원이나 건전재정 이슈보다 후순위로 밀려나면, 더 큰 사회적 비용을 유발하는 비효율에 봉착할 것이다.

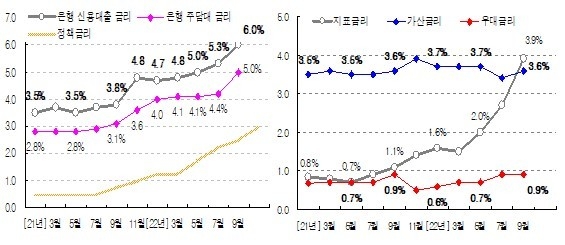

<시중은행 신용대출 평균 금리(좌) 및 지표/가산/우대 금리(우) 추이>

그렇다면, 정부의 적극 대응과 금융기관의 사회적 책임을 요구하는 코로나부채는 얼마나 될까?

2019년 이후에 발생한 코로나부채를 민간 경제주체(가계, 중소기업, 자영업자∙소상공인)로 규정하면, 코로나대출이 약 771조원 정도인 것으로 추산된다. 먼저, 가계대출은 2019년 1,505조원에서 22년 2분기 1,758조원으로 증가했다. 코로나대출만 253조원인 셈이다. 중소기업대출은 2019년 785조원에서 22년 994조원으로 증가하면서 코로나대출이 209조원으로 늘어났다. 같은 기간 자영업자의 코로나대출은 2019년 685조원에서 2022년 994조원으로 309조원 늘어났다.

이 중에서도 가장 시급한 것은 자영업자의 코로나대출이다. 5 차례에 걸쳐 “이자유예∙만기연장” 조치가 반복되는 사이, 자영업자∙소상공인의 부채건전성이 훼손된 것이나 다름없다. 한달치 이자도 못내는 상황에서 2~3년 이자를 몰아서 내든 쪼개서 내든 어렵기는 매한가지다.

정부는 자영업자를 위한 “코로나 이자감면프로그램”을 즉시 가동해야 한다. 필요하면, “민/관/정 부채대책TF”를 구성해서라도 살아 있는 대출채권의 이자를 실질적으로 덜어낼 수 있는 특단의 부채대책을 내놓아야 한다. 금리부담을 코로나 이전으로 되돌리기 위해서는 최소 3%의 금리충격을 흡수할 수 있어야 한다. 일례로, 금융기관이 한시적으로 1.5%의 대출금리를 인하하고, 정부가 1.5%에 상응하는 이자감면으로 매칭 지원하는 보편적 이자감면프로그램을 가동할 수 있다. 코로나대출에 대해 1.5%에 해당하는 이자를 지원한다면, 약 12~13조원의 민생재정이 소요될 수 있다. 또한, 금융기관이 대출금리 1.5%를 인하하고 정부가 세제지원 등으로 일정부분 보전해주는 방안도 검토할 수 있다.

⑷ “부동산PF 정상화뱅크”(배드뱅크) 설립해야 한다.

레고랜드 사태로 인해 PF대출 시장의 불씨가 껴져가고 있다. 이를 방치하면, 미분양 충격으로 주택가격이 폭락하게 되고 결국 건설사 줄도산으로 이어지는 부동산 경기충격을 피할 길이 없어진다. 2010년 “PF 부실사태”가 주는 교훈은 PF연체율이 2009년 2.3%에서 2010년 16.4%로 단기간에 폭등해버리자 사후적으로 대응할 수 있는 수단이 사라져 버렸다는 것이다. 시장 위험을 조기에 감지하고 선제적으로 대응하는 능력이 요구되는 시점이며, 지금이 바로 “PF 전문 배드뱅크”를 설립할 적기다.

“PF 전문 배드뱅크”는 크게 2가지 문제에 초점을 두고 출범시켜야 한다, 첫째, 금융기관의 부실처리가 아닌, 부실 사업장의 정상화에 초점을 두고 운영해야 한다. 채권 인수후 신규 자금지원, 부실 시행사/시공사 교체후 정상화, 사업성은 높으나 자금력이 부족한 사업장 등을 집중적으로 지원하는 역할을 수행해야 한다. 둘째, 배드뱅크의 출자구조가 비은행 PF부실을 흡수하는데 적합한 구조로 설계되어야 한다. 비은행 PF대출이 전체의 75%를 차지하기 때문에, 보험, 증권 등 범금융권의 부실 흡수에 적합해야 한다. 과거처럼 은행이나 은행 컨소시엄이 주도하는 방식으로는 결코 부동산 경착륙 위험에 대비할 수 없다.

⑸ 공공 “주담대매입후 임대전환” 사업을 대폭 확대해야 한다.

부동산 경기충격시, 정부가 주택재고은행의 역할을 수행해야만 수급불균형과 이로 인한 주거불안 문제를 해소할 수 있다. 특히, 주택담보대출이 가계대출의 절반인 상황에서 주택가격이 급락하면 부실 주담대가 늘어나면서 그 충격이 임대차시장 전반으로 확산되는 대혼란 국면에 봉착할 수 있다.

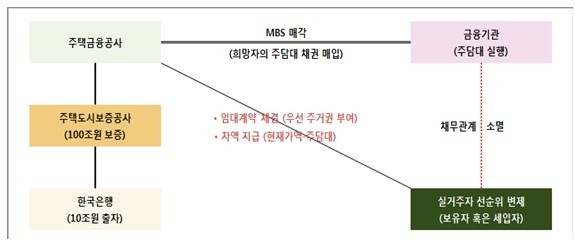

부동산 경착륙을 방지하기 위해서는 정부가 “주담대매입후 임대전환사업”을 통해 공공이 최소 20~30만호의 주택을 흡수할 수 있는 여력을 확보해야 한다. 구체적으로, 한국은행이 주택금융공사에 10조원을 출자하고 주택도시보증공사(HUG)의 보증지원을 통해 100조원(평균 4억 기준 25만호)의 재원을 확보할 수 있다. 이를 통해 부실이나 부실 위험에 놓인 주담대를 매입해 집주인을 임차인으로 전환하거나, 재고주택으로 비축해 임대주택으로 이용할 수도 있다.

<공공 주담대매입후 임대전환 사업 개요>

[프로필] 송두한 더불어민주당 민주연구원 부원장

◾ 국민대학교 특임교수

◾ KDI 경제정책 자문위원

◾ 전) NH금융연구소장(NH금융지주)

◾ 전) Visiting Assistant Professor

(Otterbein University, Columbus, Ohio)

※ 저술: 서브프라임 버블진단과 파급효과 진단, 주택버블주기 진단과 시사점, 경영분석을 위한 고급통계학 등 다수

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]