〔사례〕 A씨는 노후대책의 하나로 연금저축에 가입하려고 하는데, 연금저축의 요건과 그 세금에 대해 궁금해 한다. 〔답변〕 연금저축은 연령이나 직업 등의 제한없이 누구나 가입할 수 있으며, 매년 1,800만원 한도까지 납입할 수 있고, 가입기간이 5년 이상이면서 만 55세 이상이어야 연금수령이 가능하며, 수령은 10년 이상 매년 일정 한도금액 이내로 나누어 받아야 하도록 되어 있다. 연금저축의 납입금에 대해 세액공제 받은 부분은 연금 수령시 과세되나, 납입금에 대해 세액공제 받지 않은 부분은 연금 수령시 비과세된다. |

연금저축이란 개인이 노후생활에 필요한 소득을 확보하기 위하여 자발적으로 가입하는 저축으로서 연말정산시 세액공제 혜택이 주어지는 금융상품을 말한다.

연금저축의 요건을 보면 연령이나 직업 등의 제한없이 누구나 가입할 수 있으며, 매년 1,800만원 한도까지 납입할 수 있고, 가입기간이 5년 이상이면서 만 55세 이상이어야 연금수령이 가능하며, 수령은 10년 이상 매년 일정 한도금액 이내로 나누어 받아야 하도록 되어 있다.

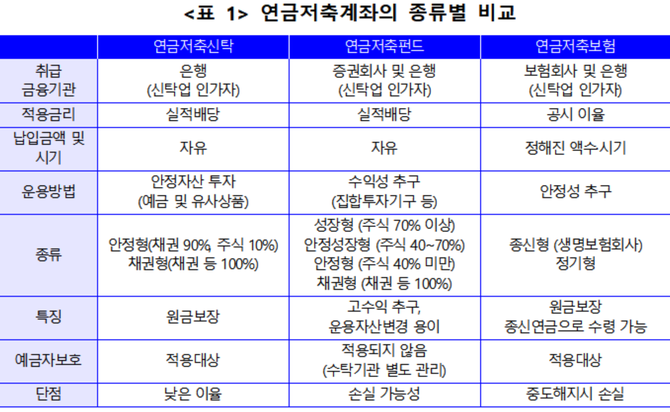

현재 판매되고 있는 연금저축상품은 연금저축신탁 · 연금저축펀드 · 연금저축보험의 3가지가 있다. 은행에서 판매하고 있는 연금저축신탁의 경우 채권형과 안정형 모두 안정적으로 운용하는 실적배당상품이다. 증권사와 은행에서 판매하는 연금저축펀드는 투자하는 대상에 따라 주식형 · 혼합형 · 채권형 등 다양한 상품으로 구분된다.

연금저축펀드는 장기투자하는 금융상품이기 때문에 어떻게 관리하느냐에 따라 투자결과가 달라진다. 주식형펀드로 운용하다가 주식시장이 불안하고 추가하락 등이 예상되면 채권형펀드로 전환이 가능하다는 장점이 있다. 보험사가 판매하는 연금저축보험은 보험사가 정하는 이자율에 따라 수익이 발생되는 금리형 상품이다. 연금저축계좌의 각 종류별 비교는 아래 <표 1>과 같다.

연금저축은 장기간 납입되어 노후생활에 근간이 되는 자산에 해당하므로 자신의 상황과 목적에 따라 선택하여야 하고 필요에 의한 해지나 이동시에도 신중한 판단이 필요하다. 즉, 적극적 수익추구를 위해서는 연금저축펀드, 안정적 관리를 원한다면 연금저축신탁, 종신형보험으로 생존기간 동안 수령을 희망한다면 연금저축보험 등으로 자신에게 적합한 연금에 가입하는 것이 필요하다.

연금저축에 대한 과세는 납입금에 대한 세액공제와 연금 수령시의 과세가 연계되어 있다. 납입금에 대해 세액공제 받은 부분은 연금 수령시 과세되나, 납입금에 대해 세액공제 받지 않은 부분은 연금 수령시 비과세된다.

세액공제 받은 것은 납입단계에서 소득세가 과세되지 않았으므로 연금의 인출단계에서 소득세가 과세된다. 이에 반해 세액공제 받지 못한 부분은 그 납입금액에 대해 이미 소득세가 과세되었으므로 인출단계에서는 과세대상에서 제외된다.

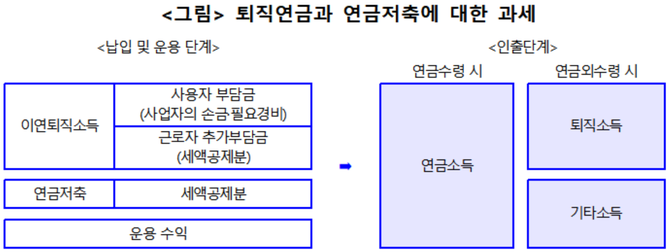

퇴직연금과 연금저축은 다 같이 연금계좌를 통해 수령하는 소득이므로 소득세법은 퇴직연금과 연금저축을 묶어서 과세하는 방법을 채택하고 있다. 아래 <그림>에서와 같이 납입단계에서 세제지원 받은 부분과 운용수익은 인출단계에서 과세된다.

이 경우 연금의 인출단계에서 ‘연금수령’ 또는 ‘연금외수령’에 따라 과세내용이 달라진다. ‘연금수령’이란 매년 정기적으로 연금수령한도 이내에서 연금을 수령하는 것을 말하며, ‘연금외수령’이란 일시금으로 수령하거나 연금수령한도를 초과하여 연금을 수령하는 것을 말한다. 연금수령 시에는 연금소득으로 과세되지만, 연금외수령 시에는 기타소득으로 과세된다.

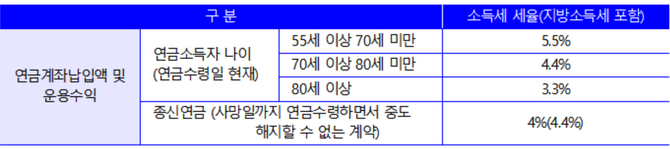

연금저축을 지급하는 자는 다음과 같이 연금계좌납입액 및 운용수익에 대해서 3.3~5.5%의 원천징수를 하며, 원천징수세율을 적용함에 있어 둘 이상의 요건을 동시에 충족하는 때에는 낮은 세율을 적용한다. 예를 들어 연금수급자의 연령이 65세(5.5%)이며 종신연금(4.4%)인 경우에는 둘 중 낮은 원천징수세율 4.4%를 적용한다.

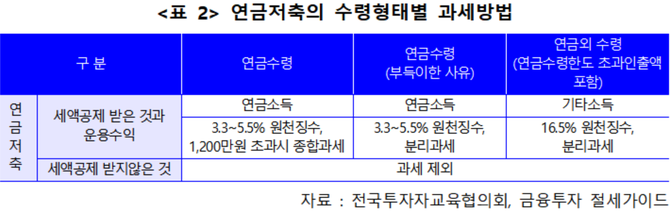

연금소득은 종합소득의 하나이므로 원칙적으로 다음해 5월에 다른 사업소득·근로소득 등 다른 종합소득과 합하여 종합소득 확정신고를 하여야 한다. 그러나 사적연금소득(연금저축 + 퇴직연금)이 연간 1,200만원 이하인 경우에는 분리과세 또는 종합과세를 선택할 수 있다. 또한, 의료목적 ‧ 천재지변 등 부득이한 사유로 인출하는 경우는 연금외수령이지만 연금소득으로 보아 3.3~5.5%의 세율로 원천징수 분리과세 된다.

연금저축의 수령형태별 과세방법을 정리하면 다음 <표 2>와 같다.

연금저축 및 퇴직연금의 연간 납입액에 대하여 아래 금액을 한도로 납입금액의 13.2% 세액공제(총급여 5,500만원 이하자 또는 종합소득 4,000만원 이하자의 경우에는 16.5% 세액공제)를 해주므로 최대한 한도금액까지 납입하여 세테크를 할 필요가 있다.

- 연금저축 및 퇴직연금을 합하여 납입금액 연 700만원 한도

‧ 연금저축은 납입금액 연 400만원 한도(단, 총급여 1.2억원 또는 종합소득금액 1억원 초과자는 납입금액 연 300만원 한도)

예를 들어 A씨(총급여액 8천만원)가 2017년에 퇴직연금을 200만원 ‧ 연금저축을 500만원 납입한 경우, 총급여액이 8천만원으로서 퇴직연금 및 연금저축을 합한 세액공제대상금액 한도는 700만원, 그 중 연금저축의 세액공제대상금액 한도는 400만원이며, 세액공제율은 13.2%를 적용한다.

세액공제대상금액은 퇴직연금 납입액 200만원은 총한도 700만원 이내이므로 200만원 전액 인정되며, 연금저축 납입액 500만원은 총한도 여유액 500만원(700만원 - 200만원) 이내이나 연금저축한도 400만원을 초과하므로 400만원만 인정된다. 이에 따라 세액공제 대상금액은 2,000,000 + 4,000,000 = 6,000,000원이며, 세액공제는 6,000,000 × 13.2% = 792,000원이 된다.

이 경우에는 연금저축을 100만원 적게 납입하고 대신 퇴직연금을 100만원 더 납입했더라면 한도 700만원을 다 받을 수 있으므로, 세액공제대상 한도액을 사전에 체크할 필요가 있다.

[프로필] 김 용 민

[프로필] 김 용 민

• 인천재능대학교 회계경영과 교수

• 전) 조달청장

• 전) 감사원 감사위원

• 전) 대통령 경제보좌관

• 전) 재정경제부 세제실장

• 저서 <2017 금융상품과 세금> (공저, 조세금융신문)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]