(조세금융신문=이지한 기자) 한국세무사회가 개최한 국제조세세미나가 '국제조세 최근 동향의 이해'란 주제로 9일 한국세무사회 6층 대강당에서 열렸다.

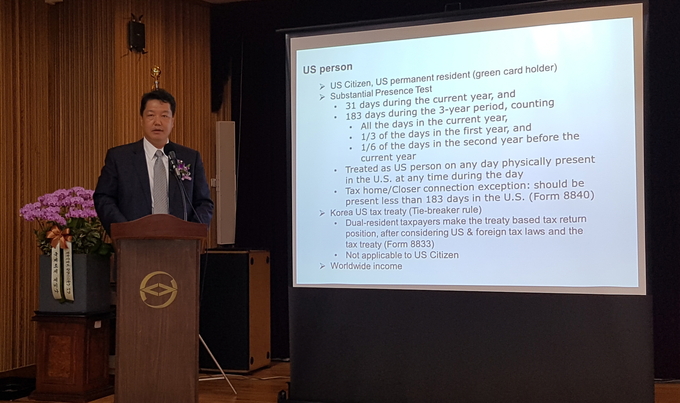

제2세션은 제니 리 한국조지메이슨대학교 교수의 진행으로 '최근 미국조세 동향에 대한 이해'라는 주제로 진행됐다.

첫번째 발표는 제1세션의 사회를 맡았던 써니 영선 박 미국 변호사가 '생전증여와 상속의 미국 세법적 의미'라는 주제로 발제했다.

박 변호사는 증여와 상속의 미국과 한국 세법의 차이와 한미조세조약 규정을 설명하고, 사례를 통해 양국에 상속과 증여에 대해 어떻게 세금이 납부되는지를 전했다.

박 변호사는 "미국세법에 전세계 소득과 자산에 대해 세금 신고를 하지만, 미국 시민권자가 아니면 세액공제나 손금산입을 활용할 수 없다"며 "이중거주자 문제를 다루기 위해 조세조약이 있지만, 상속증여세 관련 내용은 없다"고 밝혔다.

이어 "시민권부부간 양도에는 세금이 없지만, 비시민권 배우자에게 증여는 연 최대 $148,000까지 가능하다"고 전했다.

두번째 발표는 "미국 해외금융자산 신고제도 최근 동향"을 주제로 레이먼드 고 미국 회계사가 발제했다.

고 회계사는 FBAR(해외금융계좌신고) 신고 기준과 미신고시 해결방안, 그리고 절세방안까지 제시하고 오늘 한국과 미국사이에 체결돼 이슈가 되고 있는 FATCA의 최근 동향을 설명했다.

고 회계사는 "FBAR(해외금융계좌신고)는 6월 30일까지 미국재무부 산하 금융정보분석기구에 신고해야 하지만 지난해 7월에 개정돼, 2017년부터는 신고기한이 소득세 신고와 같이 4월 15로 변경됐다"고 전했다.

이어 "FATCA(해외금융자산신고)는 미 국세청 고시에 따라 2018년 7월부터 시행될 예정"이라며 "FBAR(해외금융계좌신고) 미신고시 고의로 미신고 한 것이 아니면 최근 3년 세금신고를 제출하고 미납세금과 이자를 납부하면 벌칙을 면제한다"고 설명했다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]