(조세금융신문=권동용 평생세무교육원 원장) 최근 과세관청(세무서)은 다가구주택(단독주택으로 봄)을 다세대주택(공동주택으로 봄)으로 보아 1세대1주택 비과세를 배제하고 다주택자(2개 이상의 주택 보유자)로 중과(세금폭탄)를 하고 있다.

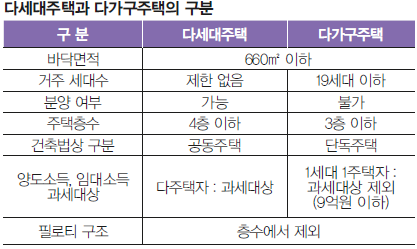

참고로 주택법상 다가구주택은 주택으로 쓰는 층수(지하층은 제외)가 3개 층 이하(필로티 구조 주차장은 층수에서 제외)이고, 1개 동의 주택으로 쓰이는 바닥면적(부설주차장 면적은 제외)의 합계가 660㎡(200평) 이하이고, 19세대(단지 내 동별 세대수를 합한 세대) 이하가 거주할 수 있는 주택을 말한다.

또 다세대주택은 주택으로 쓰는 1개 동의 바닥면적 합계가 660㎡(200평) 이하이고, 층수가 4개 층 이하인 주택(2개 이상의 동을 지하 주차장으로 연결하는 경우에는 각각의 동으로 본다)을 말한다. 이와 관련해 세금폭탄을 피하는 방법에 대하여 알아보자.

# 사례1_ 옥탑방이 건축면적의 8분의 1을 초과한 경우

납세자 A는 옥탑방이 있는 다가구주택(3개 층)을 취득하여 10년 이상 보유 후 2019년 3월, 15억원에 양도하였다. 납세자 A는 1세대1주택으로 보아 양도소득세 자진 신고시에 고가주택 9억원 공제와 장기보유특별공제 80%(연 8%)를 적용하여 일반세율(6%~42%)로 신고하였다.

이에 대하여 과세관청에서는 옥탑방이 건축면적의 8분의1을 초과하므로 4개 층으로 보아 공동주택인 다세대주택으로 보아 고가주택 9억원 공제와 장기보유특별공제 80%를 적용 배제하고 다주택자 중과세율(3주택 이상자인 26~62%)로 거액을 추징하였다. 그러므로 양도하기 전 옥탑방에 대하여 건축면적의 8분의1 이하로 구조조정을 꼭 검토해야 한다.

# 사례2_ 2층 근린생활시설을 주거용으로 사용한 경우

납세자 B는 2014년 1월에 신축(준공)한 건물을 건축업자로부터 같은 해 2월에 취득하여 보유하다 2019년 3월, 20억원에 양도하였다.

취득 당시 건축물관리대장에 1층은 필로티 주차장, 2층은 근린생활시설, 3층부터 5층까지는 다가구주택으로 되어 있었다. 그러나 건축업자는 2층 근린생활시설을 주거용으로 개조하여 임대 후 납세자 B에게 양도하였다.

납세자 B는 건축물대장상 다가구주택으로 보아 1세대1주택으로 양도소득세 자진 신고시에 고가주택 9억원 공제와 장기보유특별공제 40%(연 8%)를 적용하여 일반세율(6~42%)로 신고하였다.

이에 대하여 과세관청에서는 2층 근린생활시설을 주거용으로 사용하고 있으므로 4개 층으로 보아 공동주택인 다세대주택으로 고가주택 9억원 공제와 장기보유특별공제 40%를 적용 배제하고 다주택자 중과세율(26~62%)로 거액을 추징하였다.

그러므로 2층 주거용으로 사용하고 있는 부분을 근린생활시설로 원상회복 후에 양도하는 것이 세금 폭탄을 피할 수 있는 지름길이다.

# 사례3_ 1층 필로티 주차장 일부에 근린생활시설이 있는 경우

납세자 C는 2016년 3월에 신축(준공)한 건물을 건축업자로부터 같은 해 4월에 취득하여 보유하다 2019년 5월, 18억원에 양도하였다.

취득 당시 건축물관리대장에 1층은 필로티 주차장과 일부 근린생활시설, 2층부터 4층까지는 다가구주택으로 되어 있었다. 그러나 건축업자는 1층 중 일부 근린생활시설을 주거용으로 개조하여 임대 후 납세자 C에게 양도하였다.

납세자 C는 건축물대장상 다가구주택으로 보아 1세대1주택으로 양도소득세 자진 신고시에 고가주택 9억원 공제와 장기보유특별공제 24%(연 8%)를 적용하여 일반세율(6~42%)로 신고하였다.

이에 대하여 과세관청은 1층 일부 근린생활시설을 주거용으로 사용하고 있으므로 4개 층으로 보아 공동주택인 다세대주택으로 고가주택 9억원 공제와 장기보유특별공제 24%를 적용 배제하고 다주택자 중과세율(3주택 이상자 : 26%~62%)로 거액을 추징하였다. 그러므로 1층 주거용으로 사용하고 있는 부분을 근린생활시설로 원상회복 후에 양도하는 것이 절세에 유리하다.

상기 사례들과 같이 다가구주택이 다세대주택으로 보아 거액(보통 수억원)을 추징당하는 일이 많으므로 세무전문가(세무사, 공인회계사, 변호사 등)로부터 상담을 꼭 받아 불이익이 생기지 않도록 주의해야 한다.

[프로필] 권동용 (주)권동용평생세무교육원 대표이사/원장

• 홍익대학교 세무대학원 초빙교수

• 연세대학교 미래교육원 초빙교수

<저서>

• 양도소득세실무해설(개정증보32판, 세연T&A)

• 부동산의 세법강좌(사법행정문화원)

• 재산제세 주요실무(시사판례사)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]

1

1

2

2

3

3

4

4