(조세금융신문=윤창인 회계사) 1. 개인납세과의 부가가치세 수정신고 관리

(조세금융신문=윤창인 회계사) 1. 개인납세과의 부가가치세 수정신고 관리

(1) 부가가치세 수정신고의 의의

과세표준신고서를 법정신고기한까지 제출한 자는 다음 각 호의 어느 하나에 해당할 때에는 관할 세무서장이 각 세법에 따라 해당 국세의 과세표준과 세액을 결정 또는 경정하여 통지하기 전으로서 국세부과제척기간이 끝나기 전까지 과세표준수정신고서를 제출할 수 있다(국기법45 ①).

■수정신고를 할 수 있는 경우

|

① 과세표준신고서에 기재된 과세표준 및 세액이 세법에 따라 신고하여야 할 과세표준 및 세액에 미치지 못할 때 ② 과세표준신고서에 기재된 결손금액 또는 환급세액이 세법에 따라 신고하여야 할 결손금액이나 환급세액을 초과할 때 ③ 제1호 및 제2호 외에 원천징수의무자의 정산 과정에서의 누락, 세무조정 과정에서의 누락 등 대통령령으로 정하는 사유로 불완전한 신고를 하였을 때(제45조의2에 따라 경정 등의 청구를 할 수 있는 경우는 제외한다) |

(2) 부가가치세의 수정신고 기한

부가가치세는 과세기간이 끝나는 때(다만, 수입재화의 경우에는 세관장에게 수입신고를 하는 때)에 납세의무가 성립되며(국기법21 ①), 과세표준과 세액을 국세청에 신고하는 때에 납세의무가 확정된다(국기령10의2).

그리고 납세자가 신고한 부가가치세의 과세표준과 세액을 정부가 경정결정(예: 해명안내문 또는 세무조사 등에 의한 경정)하는 경우 그 경정 결정하는 때에 다시 확정된다(국기령10의2조 2호). 부가가치세 수정신고는 납세의무자가 신고한 당해 국세의 과세표준 및 세액을 관할세무서장이 결정 또는 경정하여 통지하기 전으로서 국세부과제척기간이 끝나기 전까지 할 수 있다.

(3) 부가가치세 추가자진납부

세법에 따라 과세표준신고액에 상당하는 세액을 자진납부하는 국세에 관하여 과세표준수정신고서를 제출하는 납세자는 이미 납부한 세액이 과세표준수정신고액에 상당하는 세액에 미치지 못할 때에는 그 부족한 금액과 이 법 또는 세법에서 정하는 가산세를 추가하여 납부하여야 한다(국기법46 ①).

(4) 수정신고서 제출 관할세무서

납세지(부가가치세법의 납세지: 사업장소재지)의 변경이 없는 경우 당초 신고했던 관할세무서장에게 제출한다. 다만 당초 법정신고기한내 과세표준신고를 한 때와 수정신고를 한 때와의 사이에 납세지 변경이 있는 경우 그 변경된 납세지를 관할하는 세무서장에게 수정신고를 제출하는 것이 원칙이지만 관할세무서장외의 세무서장에게 제출한 경우에도 수정신고의 효력에는 영향이 없다.

(5) 가산세의 일정감면

법정신고기한이 지난 후 수정신고한 경우(과소신고ㆍ초과환급신고가산세만 해당하며, 과세표준과 세액을 경정할 것을 미리 알고 과세표준수정신고서를 제출한 경우는 제외한다)에는 국세기본법 또는 세법에 따른 해당 가산세액에서 다음에 따른 금액을 감면한다(국기법48 ②).

|

① 법정신고기한이 지난 후 6개월 이내에 수정신고한 경우: 해당 가산세액의 100분의 50에 상당하는 금액 ② 법정신고기한이 지난 후 6개월 초과 1년 이내에 수정신고한 경우: 해당 가산세액의 100분의 20에 상당하는 금액 ③ 법정신고기한이 지난 후 1년 초과 2년 이내에 수정신고한 경우: 해당 가산세액의 100분의 10에 상당하는 금액 |

(6) 수정신고와 조세포탈의 기수시기

조세범처벌법상 조세포탈범의 기수시기는 정부의 부과처분에 의하여 확정되는 국세의 경우에는 정부가 조사결정을 한 후 그 납부기한이 경과한 때이며, 납세의무자의 신고에 의하여 확정되는 국세의 경우에는 그 신고ㆍ납부기한이 지난 때이다. 따라서 수정신고는 조세포탈범의 기수시기에 영향을 미치지 아니한다(조세범처벌법3 ⑤).

2. 개인납세과의 부가가치세 경정청구 관리

(1) 경정청구의 의의

과세표준신고서를 법정신고기한까지 제출한 자는 아래의 어느 하나에 해당할 때에는 최초신고 및 수정신고한 국세의 과세표준 및 세액의 결정 또는 경정을 법정신고기한이 지난 후 5년 이내에 관할 세무서장에게 청구할 수 있다. 다만, 결정 또는 경정으로 인하여 증가된 과세표준 및 세액에 대하여는 해당 처분이 있음을 안 날(처분의 통지를 받은 때에는 그 받은 날)부터 90일 이내(법정신고기한이 지난 후 5년 이내로 한정한다)에 경정을 청구할 수 있다(국기법45의2 ①).

■경정청구 사유

|

① 과세표준신고서에 기재된 과세표준 및 세액(각 세법에 따라 결정 또는 경정이 있는 경우에는 해당 결정 또는 경정 후의 과세표준 및 세액을 말한다)이 세법에 따라 신고하여야 할 과세표준 및 세액을 초과할 때 ② 과세표준신고서에 기재된 결손금액 또는 환급세액(각 세법에 따라 결정 또는 경정이 있는 경우에는 해당 결정 또는 경정 후의 결손금액 또는 환급세액을 말한다)이 세법에 따라 신고하여야 할 결손금액 또는 환급세액에 미치지 못할 때 |

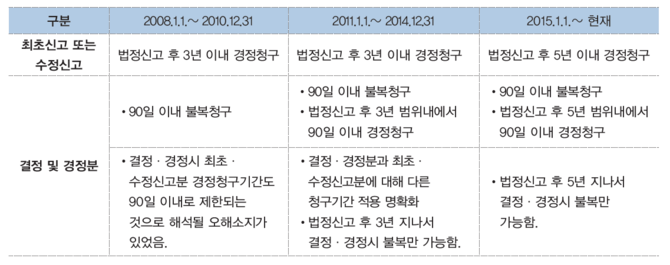

(2) 일반적인 경정청구기간

(3) 후발적사유에 의한 경정청구

과세표준신고서를 법정신고기한까지 제출한 자 또는 국세의 과세표준 및 세액의 결정을 받은 자는 아래의 어느 하나에 해당하는 사유가 발생하였을 때에는 그 사유가 발생한 것을 안 날부터 2개월 이내에 결정 또는 경정을 청구할 수 있다(국기법45의2 ②).

(4) 후발적사유에 의한 경정청구 기간

국세기본법 제45조의2 제2항 제1호에 의하면, 최초에 신고하거나 결정 또는 경정한 과세표준 및 세액의 계산근거가 된 거래 또는 행위 등이 그에 관한 소송에 대한 판결에 의하여 다른 것으로 확정된 때에는 그 사유가 발생한 것을 안 날부터 2월 이내에 경정을 청구할 수 있도록 규정하고 있는바, 최초에 신고하거나 결정 또는 경정한 과세표준 및 세액의 계산근거가 된 거래 또는 행위 등에 대하여 분쟁이 생겨 그에 관한 판결에 의하여 다른 것으로 확정된 때에는, 납세의무자는 국세부과권의 제척기간이 경과한 후라도 국세기본법 제45조의2 제2항 제1호의 규정에 따른 경정청구를 할 수 있다고 할 것이다(대법원2005두7006, 2006.01.26.).

이를 법령적으로 뒷받침하여 국세기본법 제26조의2 제2항 제3호는 다음과 같이 규정하고 있다. “후발적사유에 따른 경정청구가 있으면 경정청구일부터 2개월이 지나기 전까지는 경정결정이나 그밖에 필요한 처분을 할 수 있다.”

■후발적 경정청구의 사유

|

① 최초의 신고ㆍ결정 또는 경정에서 과세표준 및 세액의 계산 근거가 된 거래 또는 행위 등이 그에 관한 소송에 대한 판결(판결과 같은 효력을 가지는 화해나 그 밖의 행위를 포함한다)에 의하여 다른 것으로 확정되었을 때 ② 소득이나 그 밖의 과세물건의 귀속을 제3자에게로 변경시키는 결정 또는 경정이 있을 때 ③ 조세조약에 따른 상호합의가 최초의 신고ㆍ결정 또는 경정의 내용과 다르게 이루어졌을 때 ④ 결정 또는 경정으로 인하여 그 결정 또는 경정의 대상이 되는 과세기간 외의 과세기간에 대하여 최초에 신고한 국세의 과세표준 및 세액이 세법에 따라 신고하여야 할 과세표준 및 세액을 초과할 때 ⑤ 제①호부터 제④호까지와 유사한 사유로서 대통령령으로 정하는 사유가 해당 국세의 법정신고기한이 지난 후에 발생하였을 때 |

3. 개인납세과의 부가가치세 수정신고 안내

지방국세청 성실납세지원국장 및 세무서 개인납세과장은 세원관리 등의 방법으로 부가가치세 과세표준 및 세액신고 내용을 분석한 결과 신고내용에 탈루 또는 오류가 있는 경우 그 구체적인 근거를 제시하여 수정신고 안내를 할 수 있다(부가사규57).

4. 개인납세과의 부가가치세 수정신고 및 경정청구의 처리절차

(1) 당초 신고내용과 수정신고 내용의 검토 확인

개인납세과장은 수정신고서가 접수된 경우 당초 신고한 내용과 수정신고서의 내용을 검토 확인하여야 한다(부가사규58 ①).

(2) 국세기본법 제45조의2(경정 등의 청구)에 따른 처리

개인납세과장은 과세표준 및 세액에 관한 경정 등의 청구가 있는 경우 청구분에 대한 증명서류 및 거래상대방 신고내용 등을 검토하여 국세기본법 제45조의2(경정 등의 청구)에 따라 처리하여야 한다(부가사규58 ②).

(3) 납세자에 대한 해명요구 및 현장확인 실시 가능

개인납세과장은 수정신고 및 경정 등의 청구내용의 확인을 위해서 서면으로 해명요구를 할 수 있으며 현장확인이 필요한 경우에는 현장확인 담당자를 지정하여 최소한의 범위에서 이를 실시할 수 있다(부가사규58 ③).

[프로필] 윤 창 인

[프로필] 윤 창 인

• 현) 회계법인 창해 회계사

• 현) 국세청 국세공무원교육원 외부교수

• 전) 우정세무회계 대표 공인회계사

• 전) 국세청 역외탈세 추적전담센터 TF, 서울청4국 외 근무 • 전) 안진회계법인 세무자문본부 TC팀

• 저) 국세청 사후검증과 세목별 세무실무(P1461)

• 세무조사실무와 업종별 조사사례(P1470)

- 대한변호사회 세무조사 강의

- 한국공인회계사회 세무조사 강의

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]