(조세금융신문=서기수 서경대 교수) <지난 호에 이어서>

저물가, 저금리의 시대에서 고물가, 고금리의 시대를 우리는 준비해야 한다.

다른 자산들의 수익률을 살펴보면 주식(한국‧미국), 부동산, 채권 등은 가격이 크게 하락했다. 코스피200에 연동하는 대표적인 상장지수펀드(ETF) ‘KODEX 200’은 1년 동안 24.15% 하락했고, 미국 S&P500지수의 가격변화를 추종하는 SPDR S&P500 ETF 수익률은 –19.15%의 저조한 수익률을 기록했다.

한국부동산원이 전국 주택 매매가격을 지수화해 매월 발표하는 종합주택 매매가격지수는 1월 104.70에서 11월 101.70으로 2.87% 내렸고, 채권시장의 투자 수익률 변화를 지수화한 한국신용평가 채권종합지수는 258.85에서 244.40으로 5.58% 낮아졌다. 가상화폐 시가총액 1위인 비트코인은 2022년 한 해 64.21% 폭락했다.

이러한 분위기 속에 투자자들의 투자심리도 많이 위축됐다. 금융투자협회에 따르면, 투자자예탁금은 2022년 증시 개장일인 1월 3일 71조 7328억원에서 마지막 날인 12월 29일 47조 465억원으로 24조 6863억원(-34.4%)이나 감소했다. 2022년 1월 한때 74조원을 넘어섰던 투자자 예탁금은 약세장이 계속되면서 꾸준히 감소해 10월 처음 50조원 아래로 떨어졌고 11월 16일을 마지막으로 투자자 예탁금은 50조원대를 회복하지 못하고 있다.

투자자별로 보면 여전히 개인의 매수세가 강했는데 2022년 한 해 동안 개인투자자들은 국내 증시에서 25조 3692억원을 순매수했지만 외국인과 기관투자자는 각각 11조 149억원, 13조 6025억원을 순매도했다. 2022년 국내주식시장이 급격하게 하락한 만큼, 매수세를 보인 개인투자자의 손실도 적지 않을 것으로 예상된다.

실제로 개인들이 가장 많이 매수한 삼성전자의 1년 수익률은 –29.6%이고 네이버나 카카오는 –50% 이상 손실을 봐서 반토막이 되어 버렸다. 하지만 외국인과 기관들의 수익률은 나름대로 선방했다고 볼 수 있고 KT&G나 한화솔루션을 투자해서 오히려 꽤 높은 수익률을 거두기도 했다.

그렇다면 고물가, 고금리 시대이기 때문에 금융기관들의 정기예금이나 적금에만 돈을 넣어두고 당분간은 투자라는 것은 아예 하지 않는 게 좋을까?

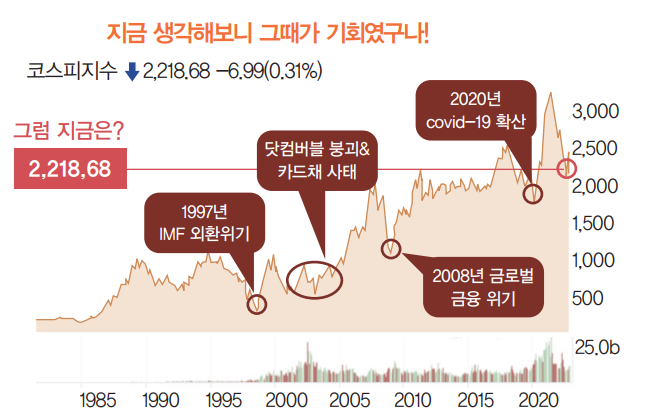

절대 그렇지 않다. 장기적으로 보면 오히려 불황기가 더 기회라고 생각해야 한다. 1981년 1월부터 2023년 1월 3일까지의 코스피지수 그래프를 보면 그 이유를 알 수 있다. 약 42년간의 국내 주식시장의 흐름에서 총 4번 정도의 큰 기회가 있었다.

당연히 첫 기회는 1997년도 외환위기 때였고 두 번째가 2000년대 초반의 닷컴버블붕괴와 국내 카드채 사태 때였다. 세 번째는 2008년도 글로벌 금융위기이고 마지막이 바로 2020년 초 코로나바이러스(COVID-19)의 확산시기였다.

모두 그 당시에는 투자자들이 패닉상태였고 시장의 급격한 하락과 함께 매도하기에 바쁜 분위기였다고 보면 된다. 하지만 돌이켜보면 만약에 이 네 번의 기회 중에 적어도 두 번 정도만 과감하게 투자를 했더라면 아마도 큰 수익률을 거두었을 것이다.

물론 사람의 마음이 모든 사람들이 주식이나 부동산이나 못 팔아서 안달인 분위기에서 선뜻 투자에 나서기가 쉽지만은 않다. 하지만 이제부터라도 진정한 기회는 위기 이후라는 점을 잊지 말고 충동 준비를 하는 것도 투자전략과 전술의 하나이겠다.

위의 그래프를 살펴보면 아무리 시장이 폭락하더라도 직전 바닥권보다 더 밑으로 하락한 적은 없었다. 이러한 장기추세를 고려해서 2022년 이후가 오히려 좋은 기회라는 생각으로 시장과 우량종목에 투자하는 전략을 세워보도록 하자.

<다음 호에 계속됩니다>

[프로필] 서기수 서경대학교 금융정보공학과 교수

(현)한국금융연수원 겸임교수

(현)서울시민대학 사회경제분야 자문교수

(전)한미은행, 한국씨티은행 재테크팀장

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]