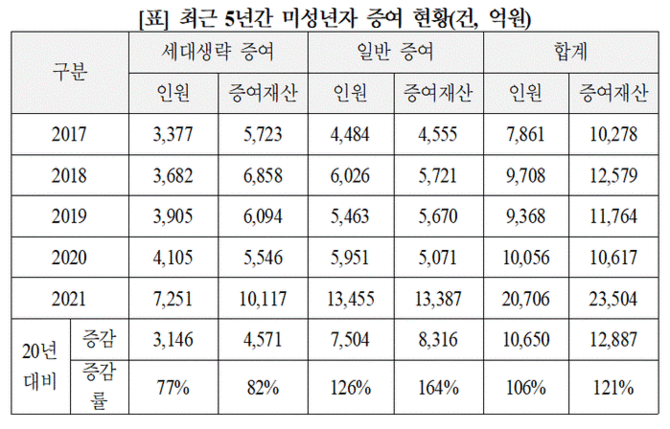

(조세금융신문=이환주 세금전문가) 국세청자료에 따르면 2021년 미성년자의 세대생략 증여가 7,251건, 1조 117억원으로 2020년 대비 각각 77%, 82%가 증가했습니다.

이번달은 세대생략 증여가 무엇이고, 어떤 장점이 있기에 이렇게 많이 세대생략증여를 하는지 살펴보도록 하겠습니다.

세대생략 증여의 정의

세대생략 증여란 조부모가 자녀를 건너뛰고 손주에게 직접 재산을 증여하는 것을 말합니다. 자녀에게는 이미 40% 또는 50%세율구간까지 증여하여 추가적인 증여로 인한 절세효과가 적다고 느낄 때 손자녀에게 증여하는 것을 같이 고려하는 경우도 많습니다. 100세 시대가 도래하여 평균 수명이 늘어나면서 50~60대가 된 자녀보다는 더 어린 손자녀에게 증여를 고민하는 사람들 또한 많아졌습니다.

손자녀증여(세대생략 증여)의 장점 3가지

1. 증여세 2번 낼 것을 1번만 낼 수 있습니다.

일반적으로 조부모가 자녀에게 증여할 때 증여세를 납부하고, 추후 그 자녀가 손자녀에게 증여할 때 한 번 더 증여세를 부담해야 합니다. 그에 비해 바로 손자녀에게 증여하게 되면 증여세를 한 번만 낼 수 있습니다. 대신 세대생략 증여를 활용한 조세 회피행위를 막기 위해 세법에서는 세대생략 증여에 대해 증여세에 30%(미성년자에게 재산가액 20억을 초과한 증여에 대해서는 40%)를 할증 가산세로 추가 납부하도록 규정하고 있고, 이는 증여세 2번 보다는 한 번에 1.3 증여세를 내는 것이 세금 측면에서 더 유리하다고 할 수 있습니다.

※ 손자녀증여 절세 사례

순차적 증여는 현금 20억원 증여 후 세후 현금을 재차 증여한다고 가정

세대생략 증여는 20억원 증여 가정

|

구 분 |

순차적 증여 |

세대생략 증여 |

|

증여재산가액 |

20억원 |

20억원 |

|

1차 증여세 |

6억원 |

7.8억원 |

|

세후 증여재산가액 |

14억원 |

- |

|

2차 증여세 |

3.7억원 |

- |

|

증여세 합계액 |

9.7억원 |

7.8억원 |

|

차이 |

1.9억원 (▼20%) | |

(*) 손자녀는 성인이고, 기증여가 없음을 가정 (증여재산공제 5천만원)

(**) 증여세 신고세액공제 3% 반영

2. 자녀에게 이미 어느 정도 물려준 재산이 있어 추가증여에 따른 세부담이 클 경우 활용할 수 있습니다.

이미 자녀에게 10억 원 증여하였고, 10년이 지나지 않은 상황에서 1억을 추가로 증여한다면 40%의 세율이 적용되어 4천만원의 세금을 납부해야 합니다. 이럴 경우 아직 증여한 적이 없는 손주에게 증여한다면 30%의 할증이 된다 하더라도 절세가 가능합니다. 이는 당장의 증여세 뿐만 아니라 미래의 상속세를 낮추는 방법이기도 합니다.

| 구분 |

1차증여 |

(현금 10억원) |

2차 증여(현금 1억) |

|

자녀 |

Case 1 자녀에게 추가증여 |

Case 2 손주(성인)에게 증여 |

|

|

증여재산가액 |

10억 원 |

1억 원 |

1억 원 |

|

증여재산공제 |

5,000만 원 |

- |

5,000만 원 |

|

증여세율 |

30% |

40% |

13% |

|

증여세 |

2억 1,825만 원 |

3,880만 원 |

650만 원 |

또한, 부모로부터 부동산을 증여받고자 할 때 자녀가 증여세를 납부할 여력이 되지 않는 경우, 세금 낼 재원을 조부모로부터 증여받음으로써 높은 누진세율을 피할 수도 있습니다.

3. 손자녀에게 증여한 후 5년이 지나면 상속재산에 합산하지 않습니다.

상속세 계산을 위한 상속재산가액에는 상속개시일로부터 10년 내에 상속인에게 한 증여재산가액을 합산하게 됩니다. 사전증여를 통해 낮은 10~30% 세율을 적용 받았더라도, 10년 안에 상속이 발생하게 되면 증여가액이 상속재산에 합산되어 다시 40~50%의 높은 세율로 추가 납부해야 하는 상황이 됩니다. 따라서, 상속세 절세 효과를 위해서는 사전증여 후에 상속재산 합산 기간이 지나야 합니다.

다만, 상속인 외의 자에게 한 증여는 상속개시일로부터 5년 내 증여재산가액만 상속세 합산대상이 되는데, 이 때 손자녀는 상속인 외의 자에 해당합니다. 따라서 손자녀에게 증여를 한 경우에는 5년이 지나게 되면 조부모의 상속세 계산 시 합산과세를 피할 수 있게 됩니다. 마찬가지로 사위, 며느리도 상속인 외의 자에게 속하기 때문에 사위나 며느리에게 사전증여를 하고, 5년이 지나면 상속재산에 합산되지 않을 수 있습니다.

※ 상속재산에 포함하는 생전증여재산의 범위

|

상속인 : 상속개시일로부터 10년 내 증여 상속인 외의 자 : 상속개시일로부터 5년 내 증여 |

[프로필] 이환주 세금전문가

• (현) 하나은행 자산관리컨설팅센터

• KBS 무엇이든 물어보세요, 한국경제TV 등 출연

• 매일경제, 한경매거진, 문화일보, 머니S 등 다수 기고

• 금융연수원 세무전문강사,

• 서울시50+세무전문강사

• <저서> 집 한채만 있어도 꼭 알아야 하는 상속증여절세45(2022,)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]