(조세금융신문=정승조 세금전문가) 회사를 다니는 직장인에게 성과급은 직장 다니는 활력소가 된다. 그런데 성과급을 받는 달이면 세금을 더 많이 내는 느낌이 든다. 유리지갑이라 불리는 근로소득자들의 세금은 어떻게 계산되는지 알아보자.

1. 연봉 1.5억원이라면 세금은 얼마정도 인가요?

세금을 계산할 때는 항상 두 가지를 기억해두자.

(1) 번거(총급여액)에서 쓴 거(소득공제)를 빼고

(2) 그 차액에 세율을 곱하면 세금이다.

번거는 연봉 1.5억원이고 쓴 거(소득공제)는 얼마일까? 일반적인 사업자라면 사업과 관련된 지출이 쓴 거에 해당한다.

근로자의 경우 연봉을 벌기위해 지출한 것이 무엇이 있을까? 교통비, 식대, 의복비, 퇴근 후 스트레스를 해소하기 위하여 지출한 술값, 출퇴근하기 위해 구입한 명품가방 및 화장품 비용들까지도 해당될 수 있다. 그런데 옷이랑, 화장품, 명품가방이 꼭 출퇴근을 위하여 사용한 것인지, 퇴근 후 사적인 데이트를 위하여 사용한 것이지 입증하기는 쉽지 않을 것이고 모든 근로자들의 비용 적정 여부를 세무조사를 통해서 판단한다는 것은 엄청난 비용이 발생할 것이다.

따라서 근로소득의 쓴 거(소득공제)는 법으로 정해 놨다. 총급여액의 일정금액(근로소득공제)을 빼주고, 부양가족이 몇 명이냐, 신용카드 등을 얼마를 썼는지에 따라 소득공제를 해준다. 그런데 이 금액은 사람마다 금액이 다를 것이므로 대략 1/3 정도라 가정해보자.

그렇다면 번거 – 쓴 거 = 1.5억원 – 5,000만원(약 33% 가정) = 1억원

이제 세금 계산을 위한 절반을 했다. 자 이제 그 차액에 세율을 곱하면 세금이다.

2. 세율은 몇% 인가요?

우리나라 종합소득세율은 아래와 같다

|

과세표준 |

세율 |

과세표준 |

세율 |

|

1,400만원 이하 |

6% |

1.5억원 ~ 3억원 |

38% |

|

1,400만원 ~ 5,000만원 |

15% |

3억원 ~ 5억원 |

40% |

|

5,000만원 ~ 8,800만원 |

24% |

5억원 ~ 10억원 |

42% |

|

8,800만원 ~ 1.5억원 |

35% |

10억원 초과 |

45% |

많이 벌수록 세율이 올라가는 누진세율 구조이다. 그런데 문제점이 하나 있다.

1,400만원 벌면 세금이 84만원(1400만원 * 6%)인데 1,500만원에 대한 세금은 225만원(1500만원 * 15%)이다. 많이 벌수록 세율이 올라가는 건 이해되는데 100만원 더 벌었는데 세금은 141만원(225만원-84만원)이 증가하는 현상이 발생한다. 소득에 따라 세율이 높아지는 누진세율 구조이면 나타날 수 있는 현상이다.

이에 따라 종합소득세율은 아래와 같이 계산한다.

1,500만원을 벌더라도 1,400만원까지는 6%를 적용하고 1,400만원을 초과한 100만원만 15%를 적용한다, 즉 1,500만원 소득에 대해서는 (1,400만원 * 6%) + (100만원 * 15%) 을 적용해서 세금은 99만원으로 계산한다.

이를 ‘초과누진세율’이라 부른다. 초과된 부분만 높은 세율을 적용하는 식이다.(전기세도 이런 구조이다) 그렇다면 1억원에 대한 세금은 1억원의 35%인 3,500만원이 아니라

|

구간 |

차액 | 세율 | 금액 |

|

1,400만원 |

1,400만원 | 6% | 84만원 |

|

1,400만원 ~ 5,000만원 |

3,600만원 |

15% |

540만원 |

|

5,000만원 ~ 8,800만원 |

3,800만원 |

24% |

912만원 |

|

8,800만원 ~ 1억원 |

1,200만원 |

35% |

420만원 |

|

합계 |

1억원 |

1,956만원 |

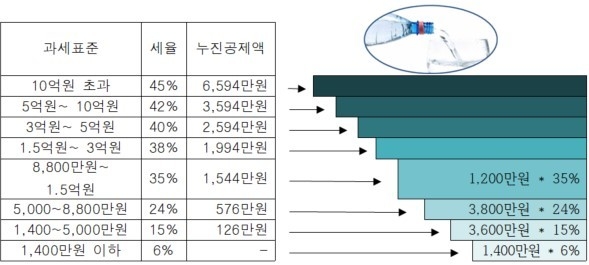

이렇게 각각 더해서 세금을 계산한다. 이를 그림으로 보면 아래와 같다.

계단 형태 물통이라고 보고 1억원어치 물을 붓는다고 가정하면, 각각 구간에 대한 소득에 세율을 곱해서 더해서 계산하는 것이다. 즉, 1억원 대한 세금은 35%인 3,500만원이 아니라 1,956만원이다. 왜 이렇게 복잡하게 계산하냐고요? 합리적이기 위해서이다. 소득이 많으면 세율이 높아지는 건 인정되지만 100만원 소득 더 벌었다고 세금이 141만원 증가하지 않게 하기 위함이다. 세금이 복잡한건 이렇게 합리적이기 위해서 더 복잡해진 것 같다.

3. 누진공제액? 간편법?

그런데 어떤 똑똑한 분이 계산하기 좋은 방법을 찾아냈다. 그냥 1억원에 35%한 3,500만원에서 누진공제액 1,544만원을 빼도 1,956만원이 계산된다.

각각 구간별로 계산해서 더한 값이나 세율을 곱하고 누진공제액을 빼도 금액은 같다. 이를 간편법이라 부르기도 한다.

<참고> 누진공제액 찾기

1,500만원 소득기준 1,400만원은 6%, 100만원만 15% 해야 되는데 전액 15% 계산했다면 1,400만원 어치는 9%(15%-6%)가 과다계산된 것이다. 즉 1400만원 * 9% = 126만원이 누진공제액이다. 같은 논리로 1억 원에 대한 누진공제액은 1,400만원 * 9% (15% vs 6%) + 5,000만원 * 9% (24% vs 15%) + 8,800만원 * 11% (35% vs 24%) = 1,544만원이 되는 것이다

4. 성과급 1,000만원에 대한 세금은?

1.5억원 연봉에 대한 세금은 번거 1.5억 원에 쓴 거를 5,000만원 가정시 차액은 1억원이 되고 1억원에 대한 세금은 1,956만원이 되는 것이다. 총급여액 1.5억원 대비 세금은 약 13% 정도 된다.

그런데 여기에 추가로 성과급을 1,000만원 받았다고 가정하자.

세금은 우선 번거에서 쓴 거를 빼야 하는데 추가로 받은 성과급에 대해 쓴 거를 차감할게 따로 있을까? 이미 연봉 1.5억원의 세금을 계산할 때 쓴 거를 이미 반영해서 추가로 쓴 거를 넣을 금액은 거의 없다. (급여에 비례해서 차감하는 근로소득공제 금액이 있지만 미비하다)

그럼 성과급 1,000만원은 쓴 돈이 없으니 1,000만원 전체에 대해 세금이 부과 될 것이다. 자 그럼 세율은 1,400만 원 이하이니 6% 일까? 아니다.

물통은 사람마다 1년에 1개밖에 없어서 모든 소득을 이 물통에 넣어야 한다. 따라서 이미 1억원 어치의 물이 차있기 때문에 1,000만원은 그 위에 더 채워지는 것이다. 그렇기 때문에 1000만원은 전액 35%의 세율이 적용된다.

따라서 연봉 1.5억원에 대한 세금은 1,956만원(약 13%)이지만 성과급 1000만원 증가에 따른 세금 증가는 350만원(1000만원의 35%)이다.

5. 만약에 나는 연봉이 다르다면?

연봉이 5,000만원이라면 번거 5,000만원에 쓴 거 1,500만원 가정시 차액은 3,500만원 정도이다. 3,500만원에 대한 세금(1,400만원 * 6% + 1,600만원 * 15% + 500만원 * 24%)은 이미 내고 있던 세금이고 추가로 받은 성과급 1,000만원에 대한 세금은 1000만원 * 24% 일 것이다. 물론 1000만원 증가함에 따라 증가하는 쓴 거(근로소득공제)가 있어서 정확은 금액은 아니지만 대략적인 금액을 찾기 위한 방법이다.

즉, 물통에 물이 얼마나 들어 있냐에 따라 추가로 발생하는 성과급에 따른 세부담이 달라지는 구조인 것이다.

[프로필] 정승조 세금전문가

• (현) 기업은행 자산관리전략부

• (전) 우리은행 WM사업부

• (전) 신영증권 패밀리오피스

• (전) 농협은행 WM사업부

• (전) 세무법인 대양 등 근무

• (자격증) 세무사/공인중개사/금융자산관리사 등

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]