(조세금융신문=고승주 기자) 성실신고확인제도는 세원양성화를 위한 특례로 종합소득세 신고 시 업종별 일정 수입 이상 사업자에 대해 세금 신고 전 세무사 등 세무대리인으로부터 확인을 받는 제도다.

세금신고 기한이 6월말로 한 달 정도 길고, 세금혜택도 주어지지만, 세무서에서도 제대로 신고했는지 꼼꼼하게 살펴보기에 신고에 유의해야 한다.

![[이미지=셔터스톡]](http://www.tfmedia.co.kr/data/photos/20200623/art_15910708533577_005e28.jpg)

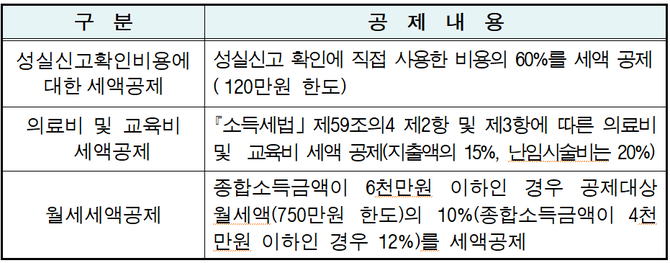

◇ 성실신고확인서 제출 혜택

세금신고 시 성실신고확인서를 첨부해 신고하는 경우에 각종 세액공제를 받을 수 있다.

성실신고확인을 위해 세무대리인에게 직접 지불한 비용에 대해서는 120만원 한도로 60%를 세액공제한다.

근로자와 동일하게 15%의 의료비·교육비 등 세액공제를 받으며, 20%의 난임시술비 세액공제도 적용대상이 된다.

수입에서 비용 등을 제외한 종합소득금액이 6000만원 이하인 경우 공제대상 월세액의 10%, 종합소득금액이 4000만원 이하면 12%를 750만원 한도 내에서 세액공제를 받는다.

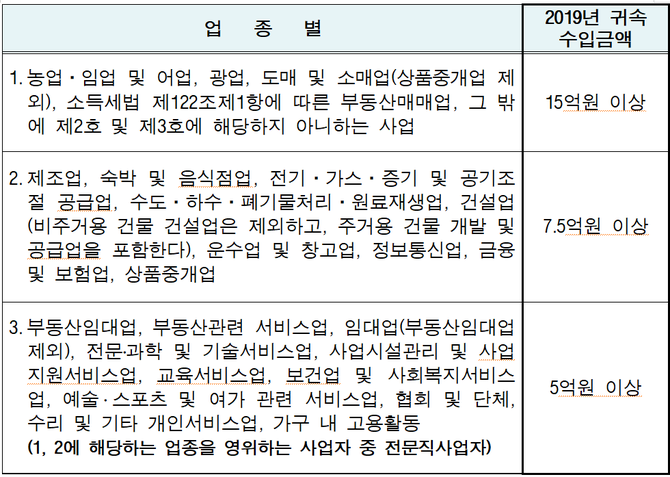

◇ 업종별 성실신고확인대상

성실신고확인대상은 업종별로 수입기준이 서로 다르다.

▲농업·임업 및 어업, 광업, 도매 및 소매업(상품중개업 제외), 부동산매매업, 기타사업은 연 수입 15억원 이상 ▲제조업, 숙박, 음식업, 전기·가스·증기 및 공기조절 공급업, 수도·하수·폐기물처리·원료재생업, 건설업(비주거용 건설은 제외), 부동산 개발 및 공급업(주거용에만 적용), 운수업 및 창고업, 정보통신업, 금융 및 보험업, 상품중개업은 7.5억원 이상 ▲부동산임대업, 부동산업, 전문·과학 및 기술서비스업 등 각종 서비스업, 가구 내 고용활동은 5억원 이상이다.

◇ 세무서 중점확인 사항

일정 규모 이상의 수입이 발생하는 만큼 세무서 측은 자주 오류가 발생하는 부분에 대해 신고 후 중점점검에 착수한다.

가공경비 여부는 단골 확인 사항이다.

세무서 측은 지출비용에 따라 세금계산서, 현금영수증, 신용(직불·선불)카드 매출전표 등 증빙을 제대로 받았는지, 장부상 거래액과 적격증빙금액의 일치 여부를 조사해 만일 비용이 과다하게 잡혔는지를 점검한다.

경비 중에서 업무와 무관하게 쓰였는지도 확인한다.

유학·군복무 등 실제 근무하지 않는 자녀나 특수자 등에 대한 거짓 인건비, 접대성 경비 또는 가족·개인 경비 등을 복리후생비로 올렸는지 여부를 검증한다.

개인적 용도로 쓴 접대비, 여비·교통비, 업무용 차량 등 변칙계상 여부가 발견될 경우 세무조사까지 받을 수 있다.

◇ 성실신고확인서 미제출

성실신고확인서는 선택이 아닌 의무다.

대상자가 ‘성실신고확인서’를 제출하지 않을 경우 가산세로 사업소득에 대한 산출세액의 5%가 부과되며, 납세협력의무를 이행하지 않는 것으로 분류돼 세무조사를 받을 수도 있다.

또한, 성실신고확인을 받았더라도 차후 문제가 발생하면, 확인한 세무대리인은 기재부 징계위원회에 넘겨져 최대 2년의 직무정지나 과태료 처분을 받을 수 있다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]