![[사진=셔터스톡]](http://www.tfmedia.co.kr/data/photos/20240311/art_17102213918542_56751d.jpg)

(조세금융신문=서경대학교 MFS연구회 조민상 연구원)

| 서경대학교 MFS(Mobile Financial Service) 연구회는 금융정보공학과 서기수 교수를 중심으로 만들어진 연구모임으로 세계적으로 급변하는 핀테크시장의 흐름과 동향파악을 통해서 국내 금융시장의 발전에 조금이라도 기여하기 위해서 만들어졌다. 핀테크 시장의 핵심 분야인 모바일 금융서비스에 대해서 로보어드바이저, 주식, 대출, 뱅킹, 지급결제, 중국 및 제3국가들의 모바일 앱 등 서비스 종류와 지역별로 분석해서 정리한 콘텐츠를 본 조세금융신문을 통해서 공유하고자 한다. 현재 전 세계적으로 유행하고 있는 분야별 앱이나 회사를 설립 때부터 지금까지의 과정과 주요 서비스와 회원가입 절차 및 메인화면의 구성 등을 분석했으며 관련 분야의 국내 경쟁 앱이나 회사도 함께 정리했다. <편집자주> |

Remitly(리미틀리) 서비스 개시일 & 간단한 역사

Remitly는 시애틀에 본사를 두고 있는 글로벌 온라인 송금 서비스를 제공하고 있는 회사로 2011년에 설립되었다. 2011년 설립 당시 ‘BeamIt Mobile’이라는 송금 서비스 검색 엔진 회사로 설립되었다. 하지만 2012년 Remitly로 사명을 변경했으며 지금까지 사용 중이다.

2013년 4월, 필리핀으로 무료 송금 서비스를 시작하면서 국제 송금 서비스의 첫 단추를 채웠으며, 2017년에는 미국의 모든 주에서 Remitly 서비스를 이용할 수 있게 되었다. 서비스 초반에는 미국 내에서만 송금을 보낼 수 있었지만, 현재는 30개국에서 송금을 보낼 수 있으며 170개국 이상에서 Remitly를 통해 송금된 현금을 받을 수 있다. 현재 Remitly에서 지원하는 통화는 100개 이상이며 전 세계 3,000개 이상의 은행과 46만 개 이상의 현금 픽업 장소에서 현금을 찾을 수 있다.

2021년 9월 23일 나스닥에 상장되었고 당시 약 700만 주가 공모되어 3억 달러 정도의 자금을 창출했다. 상장 당시에는 주가는 44$이었지만 2024년 2월 16일 기준 18.38$이며 시가 총액은 34억 달러다. 하지만 현재 한국에서 다른 나라로 송금을 보내는 서비스는 지원하지 않고 있으며 국내 은행 계좌를 통해 Remitly를 거쳐 송금된 현금만 받을 수 있다.

Remitly 앱 메인화면

현재 Remitly 앱은 앱스토어와 플레이 스토어에서 모두 무료로 다운로드가 가능하다.

Remitly의 메인화면은 위와 같다. 우선 현재 환율을 최상단에 보여주고 있으며 익스프레스 환율과 이코노미 환율을 모두 보여주고 있다. 홈페이지와 마찬가지로 한글을 지원하고 있어 영어를 어려워하는 이용자들도 쉽게 이용할 수 있다. 또한 홈 화면 자체가 굉장히 심플하고 직관적이라 시각적으로도 부담스럽지 않고 모바일 뱅킹을 어려워하는 장년층들도 어렵지 않게 사용할 수 있다.

- 메뉴

홈을 제외한 메뉴는 총 4개로 많지 않으며 송금을 보낼 사람들을 연락처처럼 저장할 수 있는 받는 사람, 송금 보내기, 나의 친구 또는 가족이 Remitly를 가입할 때 나의 코드를 입력하고 송금을 보냈을 때 나에게도 혜택을 주는 것을 알려주는 리워드, 그리고 그 외 프로필 설정이나 언어 설정, 앱 설정을 할 수 있는 관리 메뉴까지 총 4개의 메뉴가 있다.

Remitly 앱 가입 방법

가입 방법은 굉장히 간단하다. 앱 또는 웹사이트에서 가입할 수 있으며 송금 시작 국가와 송금 도착 국가를 설정하고 이메일과 비밀번호만 입력하면 가입 절차가 끝난다.

Remitly의 주요 서비스와 내용

- 송금하는 방법

우선 계정을 생성하게 되면 바로 송금할 수 있다. 송금하기를 누르게 되면 송금 금액, 송금할 통화, 이체 기간을 설정하게 된다. 세 번째 단계에서는 이체된 현금을 수령하는 방법을 선택하게 되는데 현금 수령 방법에는 4가지가 있다. 은행 계좌로 직접 이체, 모바일 지갑으로 이체, 정해진 장소에서 직접 현금을 픽업하기 마지막으로 집에서 현금을 배송받는 법이 있다.

현재 Remitly에서는 이렇게 4가지 방식의 현금 수령 방법을 제공하고 있으며 이것은 받는 국가에 따라 상이하다. 이후에 현금을 수령받는 사람의 개인 정보를 입력하게 되고 마지막으로 결제 방법을 선택하면 송금이 완료된다. 결제 단계에서 신용카드 결제를 통한 송금을 지원하고 있지만, 아직 페이팔을 이용한 송금은 할 수 없다.

- 익스프레스 송금과 이코노미 송금

송금 단계에서 선택할 수 있는 송금 방법에는 2가지가 있는데 익스프레스와 이코노미다. 익스프레스로 송금하면 실시간 이체 또는 1영업일 이내에 이체가 되지만, 이코노미는 3~5영업일 정도 소요된다. 하지만 익스프레스의 경우 불리한 환율이 적용되며 이코노미는 유리한 환율이 적용되기 때문에 많은 돈을 송금한다면 이코노미가 유리하다.

- 수수료

이체는 달러 기준 10$부터 이체할 수 있으며 1,000달러 미만 송금 시 3.99$의 수수료가 부과되고 1,000달러 이상 송금 시 수수료가 부과되지 않는다.

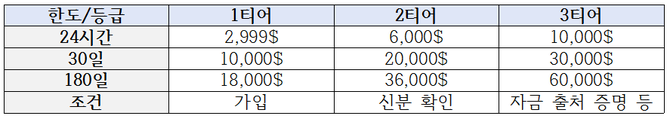

- 송금 한도

송금 한도가 존재하는데 24시간, 30일, 180일 단위로 한도가 정해져 있다. 현금 수령 방법과 마찬가지로 송금을 받는 사람의 국가마다 다를 수 있고 한도 초과 시 직접 Remitly에 문의를 통해 증액할 수 있다. 한도의 경우 등급마다 다르게 적용된다. 기본적으로 가입하게 되면 1티어 등급을 받는다. 1티어의 경우 1일 한도 2,999$, 30일 한도 10,000$, 180일 한도 18,000$이다. 2티어 등급이 되기 위해서는 사회 보장 번호나 신분증 같은 신분 확인이 필요하다.

2티어가 되면 1일 한도 6,000$, 30일 한도 20,000$, 180일 한도 36,000$로 1티어 대비 2배가 오르게 된다. 가장 높은 등급인 3티어의 경우 자금 출처를 증명하는 등 2티어보다 더 많은 증명 자료를 요구한다. 3티어의 한도는 1일 10,000$, 30일 30,000$, 180일 60,000$로 1티어 기준 3배가 올라간다. 한도의 경우 국가마다 상이하지만 Remitly측에서 공식적으로 설정한 한도는 위 설명과 같다.

- 보 안

Remitly는 미국 재무부의 금융 범죄 단속 네트워크인 FinCEN에 등록되어 있다. 보안 쪽을 크게 신경을 쓰고 있다는 것을 알 수 있다. 사기나 자금 세탁 방지를 위해 사용자의 신원을 인증하는 방법들이 있으며 은행과 같은 수준으로 데이터를 암호화 시켜 사내에 보안 전문가팀이 Remitly의 보안을 관리하고 있다. 즉, Remitly는 은행만큼 안전하다고 말할 수 있다.

- Remitly로 송금할 수 있는 국내 은행

현재 한국에서 Remitly를 통해 현금을 받을 수 있는 은행은 아래와 같다. 거의 모든 국내 은행에서 송금받을 수 있다. 하지만 지방 은행 중에서는 전북과 광주 은행은 지원하지 않고 있으며 인터넷 전문 은행 중에서는 카카오 뱅크가 유일하다.

Remitly 경쟁사 및 파트너사

- 파트너사

Remitly의 주요 파트너사 중에 하나로 알리페이가 있다. 알리페이와 파트너 관계를 맺으면서 알리페이 고객들은 Remitly를 통해 현금을 받을 수 있게 되었다. 여러 파트너사 중 Ria와 Xpress Money의 경우 Remitly의 오프라인 현금 픽업 장소들을 확대할 수 있게 만들었다. Visa와의 파트너쉽은 Remitly가 Visa Direct 플랫폼을 활용해 빠르고 안전하고 투명하게 자금을 주고받을 수 있게 되었다

- 경쟁사

Remitly의 경쟁사라고 말하면 당연히 WISE가 있다. 와이즈의 경우 사실상 송금 서비스 업계 최고이기 때문에 Remitly와 비교했을 때 더 우위에 있는 부분들이 많다. 하지만 Remitly가 와이즈와 차별화된 점은 이체된 현금을 배송받을 수 있는 서비스다. 이 부분은 아직 와이즈에서 이용할 수 없는 서비스다.

이런 부분은 Remitly의 강점이긴 하지만 업계 1위 수준의 와이즈를 따라가기에는 아직 갈 길이 멀다. 현재 Remitly의 시가 총액은 3억 달러 한화 약 4조이며 와이즈의 경우 87억 파운드로 한화 14조 6,700억 정도 수준이다. 시총으로 비교했을 때 규모는 3배 이상 차이가 난다. 규모의 차이만큼 많은 부분이 와이즈가 앞서있다.

와이즈와 Remitly를 비교한 리포트에서는 두 회사를 비교하며 평가를 진행했는데 상당수가 와이즈가 더 좋은 평가를 받았다. 와이즈가 Remitly보다 더 빠른 속도, 높은 한도, 편의성을 갖고 있다. 그럼에도 Remitly는 와이즈보다 더 많은 국가에 돈을 보낼 수 있고 더 많은 통화를 지원한다. 특히 보안성 부분에서는 와이즈와 대등할 정도로 우수한 보안성을 갖고 있다. 두 회사의 입지와 규모를 비교하면 아직은 Remitly가 와이즈와 어깨를 견주기는 어렵지만, 꾸준히 성장하는 기업으로 앞으로의 행보를 유심히 지켜보는 것이 좋을 것 같다.

Remitly 회사 및 서비스 관련 기사

최근 기사에 따르면 Citi가 Remitly의 목표 주가를 30달러를 유지하며 매수 등급을 유지했다는 소식이 보도되었으며 BMO Capital Markets가 Remitly의 목표 주가를 24$에서 28$로 상향했으며 주식 등급 또한 마켓 퍼폼에서 아웃 퍼폼으로 상향했다는 소식도 보도되었다. 이는 Remitly의 4분기 실적 발표 후 2024년 전망에 대한 발표 후에 이뤄졌다. Remitly의 실적은 기대치를 뛰어넘은 수준이었다.

특히 예상 재무 목표를 초과했고 재무 실적과 매출, 수익 또한 긍정적인 결과로 4분기를 마쳤다. 이러한 결과는 Remitly의 성장 지속 가능성을 입증했고 향후 더 많은 투자자의 관심을 끌 것으로 예상된다고 기사에서 전했다. 긍정적인 분위기 속에 18$의 주가를 유지하고 있는 Remitly가 주가를 어느 정도 선까지 회복할 수 있을지 앞으로의 행보를 눈여겨 볼만할 것 같다.

Remitly 분석정리

Remitly는 우선 가입 과정이 간편하기에 누구든 쉽게 가입할 수 있다는 장점이 있다. 수수료도 저렴한 편이며 추가 인증 절차를 완료하면 더 높은 등급으로 한도가 증가한다는 것 또한 장점이다. 타 송금 서비스의 경우 구독제를 운영해 월 구독료를 지불해야 한도나 수수료 부분에서 우대해주지만 Remitly의 경우 추가 비용이 들지 않는 것이 강점이라고 생각한다.

Remitly는 한국어를 지원하고 있다는 것도 장점이다. 홈페이지는 물로 웹사이트에서도 한국어를 지원하고 있다. 따라서 영어를 잘 모르더라도 어려움 없이 누구나 이용할 수 있다. 또한 한국어를 통한 1대1 채팅 상담도 가능해 문제가 생겼을 때 즉시 한국어로 도움을 요청할 수 있다. Remitly는 보안성 부분에서도 인정받고 있기에 안심하고 송금을 할 수 있다. 이렇듯 낮은 수수료, 우수한 보안성, 빠른 속도들이 Remitly가 꾸준하게 성장할 수 있는 비결인 것 같다.

최근에는 하나은행의 글로벌 지불결제 네트워크 자회사인 GLN 인터네셔널이 Remitly와 손을 잡으며 Remitly의 플랫폼을 웹인앱 방식으로 제공해 해외 거주자들이 평소에 쓰는 플랫폼을 이용해 편리하고 저렴하게 국내 은행 계좌로 송금할 수 있게 됐다. 이러한 국내 은행과의 제휴는 더 많은 한국인 고객들을 유치할 수 있고 이런 방식을 이용해 사업을 더 확장할 수 있다.

아직 동종 업계에 있는 와이즈나 웨스턴 유니온에 비하면 규모가 작고 부족한 부분이 많지만, 경쟁사들이 갖고 있지 않은 Remitly만의 장점을 활용해 앞으로 더욱 성장할 가능성이 큰 기업이기 때문에 잠재력 또한 매우 크다고 볼 수 있다. 특히 Remitly의 실적 발표 이후 이와 관련한 기사들이 외신에서 많이 보도될마큼 많은 기대와 관심을 받고 있다. Remitly가 호조를 이어갈 수 있을지는 앞으로 지켜봐야 하겠지만 지금까지의 Remitly의 성장세를 고려한다면 향후 업계에서 더 많은 고객을 끌어모아 입지를 다질 수 있을 것이다.

<참고문헌>

https://www.remitly.com/us/ko/south-korea

https://kr.investing.com/news/stock-market-news/article-93CH-1009620

https://kr.investing.com/news/stock-market-news/article-93CH-1009620

[Remitl VS WISE]

https://moneytransfers.com/comparison/remitly-vs-transferwise

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]