〔사례〕 A씨는 아직 주택이 없어 연말정산시 주택마련이나 전‧월세에 대한 세제혜택이 어떤 것이 있는지 궁금해 한다. 〔답변〕 연말정산시 받을 수 있는 세제혜택으로서 주택청약종합저축 ‧ 주택임차자금 원리금상환액 ‧ 장기주택저당차입금 이자상환액에 대한 소득공제와 월세 세액공제가 있다. |

주거비가 서민들의 생활비에서 차지하는 비중이 크기 때문에 세법에서는 주택에 관련된 다양한 세제 혜택을 주고 있다. 소득공제로서 주택청약종합저축 ‧ 주택임차자금(전‧월세보증금 차입금) 원리금상환액 ‧ 장기주택저당차입금(주택담보대출) 이자상환액에 대한 소득공제가 있고, 세액공제로서 월세 세액공제가 있다.

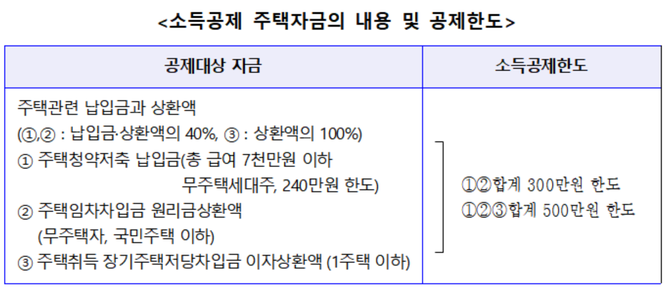

소득공제되는 주택자금은 주택청약종합저축 ‧ 주택임차자금 원리금상환액 ‧ 장기주택저당차입금 이자상환액의 세 가지가 있으며, 그 내용을 정리하면 다음 <표>와 같다. 이들 소득공제는 각각 개별적인 소득공제한도(개별한도)와 2~3개 소득공제를 통합한 소득공제한도(통합한도)가 있음을 유의해야 한다.

주택청약종합저축 납입금 및 주택임차자금 원리금상환액의 통합한도는 300만원이며, 주택청약종합저축 납입금 ‧ 주택임차자금 원리금상환액 및 장기주택저당차입금 이자상환액의 통합한도는 500만원이다.

주택청약종합저축은 국민주택과 민영주택을 공급받기 위하여 가입하는 저축이다. 주택청약종합저축은 국민주택 및 민영주택 청약권 이외에 소득공제(총급여 7천만원 이하 무주택세대주 납부액의 40%, 96만원 한도)와 상대적으로 높은 금리(2년 이상인 경우 연 1.8%)라는 이점이 있다.

주택청약종합저축은 주택청약자격이 주어지므로 반드시 1인 1계좌만 가입하여야 하며, 국토교통부장관이 관리한다는 특징이 있다. 가입요건은 주택 소유 여부와 상관이 없고 가입연령 제한도 없다. 즉 주택 소유자나 미성년자도 가입할 수 있다. 가입 가능은행은 신한 ‧ 우리 ‧ 국민 ‧ 하나 ‧ 기업 ‧ 농협 ‧ 대구 ‧ 부산은행 등이 있고, 매월 2만원 이상 50만원 이내에서 5천원 단위로 자유롭게 납입이 가능하다.

하지만 50만원을 납입하더라도 연간 소득공제한도가 240만원이므로 월 납입금액 20만원 이상은 소득공제 혜택을 누릴 수 없다는 것을 주의할 필요가 있다. 또한 연중 1주택이라도 보유한 사실이 있다면 당해연도 연말정산시에는 주택청약종합저축 납입액 공제를 받을 수 없다. 같이 살고 있는 세대원이 주택을 소유하고 있는 경우에도 소득공제 대상이 될 수 없다.

주택청약저축에 월 20만원씩 납입한 경우 매년 최대 96만원(240만원×40%)까지 소득공제를 받을 수 있다. 과세표준이 1,200만~4,600만원(소득세율 15%)인 직장인은 지방소득세 포함 16.5%(15만8,400원)를 환급받을 수 있고, 과세표준이 4,600만~8,800만원(소득세율 24%)인 직장인은 지방소득세 포함 26.4%(25만3,440원)를 환급받을 수 있다.

하지만 소득공제를 받은 이후 5년 이내 해지하거나 국민주택 규모(주거전용면적 85㎡) 초과 주택에 당첨된 경우 소득공제를 받은 납입 누계액(연간 240만원 한도)의 6%를 추징한다는 점을 유의해야 한다. 만약 연간 최대 납부액인 240만원씩 5년간 납부했으면 1200만원의 6%인 72만원을 추징당하게 된다. 다만, 사망, 해외이주, 천재지변, 퇴직, 사업장의 폐업, 3개월 이상의 입원치료나 요양을 필요로 하는 상해 · 질병, 저축취급기관의 영업정지 · 인허가 · 해산 · 파산 등의 경우에는 추징을 면제한다.

주택임차차입금 원리금상환액 공제제도는 근로소득이 있는 무주택자가 국민주택규모의 주택을 임차하기 위하여 차입한 차입금(전세보증금 또는 월세보증금)의 원리금상환액에 대하여 40%를 소득공제하는 제도이다.

금융기관에서 차입하는 경우에는 총급여의 제한이 없으나, 일반인으로부터 차입한 경우에는 총급여 5천만원 이하로서 연 1.8% 이상의 이자율로 차입한 경우에 대해서만 소득공제한다. 전‧월세보증금으로 빌린 대출의 원리금상환액 40%를 주택청약저축 등에 대한 소득공제와 합해 총 연 300만원까지 소득공제가 가능하다.

장기주택저당차입금 이자상환액 공제제도는 근로소득자로서 무주택자거나 1주택을 보유한 세대의 세대주가 취득당시 기준시가 4억원 이하인 주택을 취득하기 위하여 금융기관 또는 주택도시기금으로부터 차입한 장기주택저당차입금의 이자상환액에 대해 100%를 소득공제하는 제도이다.

다만 이 경우 10년 · 15년 등 상환기간에 따라, 고정 · 비거치 등의 상환방식에 따라 공제한도(최대 1800만원)가 각각 다르기 때문에 자신의 적용요건을 잘 살펴봐야 한다.

세액공제되는 주택자금으로서 월세세액공제가 있다. 월세세액공제는 과세기간 종료일 현재 무주택 세대주로서 해당 과세기간의 총급여액이 7천만원 이하인 근로소득자가 지급한 월세액(연 750만원 한도)의 10%를 세액공제하는 제도이다. 따라서 연 75만원까지 세액공제를 받을 수 있다.

이 혜택은 근로자 본인이 아닌 배우자 등의 기본공제 대상자가 월세를 계약한 경우에도 받을 수 있다. 또한 집주인의 동의나 확정일자를 받지 않아도 월세임대차계약서와 월세납입증명인 계좌이체 확인서만 있으면 세액공제를 신청할 수 있다. 다만, 주거 취약층에 대한 지원책이기 때문에 전용면적 85㎡ 이하(국민주택규모) 주택에 살면서 지급하는 월세액에 한정하여 세액공제한다.

주택청약종합저축은 국민주택 및 민영주택 청약권 이외에 소득공제(총급여 7천만원 이하 무주택세대주 납부액의 40%, 96만원 한도)와 상대적으로 높은 금리(2년 이상인 경우 연 1.8%)라는 이점이 있으므로, 아직 가입하지 않은 경우에는 연말이 되기 전에 가입하면 소득공제 혜택을 받을 수 있다.

주택청약종합저축은 잔액이 1,500만원 미만인 경우 월 50만원을 초과하여 잔액 1.500만원까지 일시예치가 가능하며, 잔액이 1,500만원 이상인 경우 월 50만원 이내에서 자유적립할 수 있다.

[프로필] 김 용 민

[프로필] 김 용 민

• 인천재능대학교 회계경영과 교수

• 전) 조달청장

• 전) 감사원 감사위원

• 전) 대통령 경제보좌관

• 전) 재정경제부 세제실장

• 저서 <2017 금융상품과 세금> (공저, 조세금융신문)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]