(조세금융신문=장보원 세무사) 사업자가 일을 하다 보면 사업장에 사람을 써야하고, 사람을 쓰려면 돈이 들어가며, 돈이 있는 곳에는 세금이 있다.

그래서 사업자는 어떤 방식으로 사람을 써야 하는지, 그 방식의 차이에 따라 무엇이 달라지는지 궁금해 한다. 사업자는 사업장에 사람을 쓸 때 계약에 따라 종속적 인적용역(人的用役)과 독립적 인적용역으로 구분해 사용할 수 있다. 그리고 이것은 크게 다음 세 가지 면에서 다르다.

대가 지급 시 원천징수세액과 4대 보험료의 공제

종속적 인적용역의 대표적인 예는 직원을 고용하는 것이다. 예를 들어, 학원사업자가 강사를 사용하는데 종속적 관계를 형성하려면 근로계약을 해서 직원으로 고용한다. 그리고 학원사업자는 해당 강사에게 월정액의 급여로 보상하고, 급여를 지급할 때는 근로소득세를 원천징수하며 4대 보험료 근로자 부담분을 공제한다.

그런데 독립적 인적용역으로 사용할 때는 이와 다르다. 예를 들어 학원사업자가 강사와 상호 독립적 관계를 형성하려면 용역계약을 하고 동등한 지위에서 업무를 한다. 그리고 학원사업자는 해당 강사에게 계약에 따라 수행한 만큼만 용역비로 보상하고, 용역비를 지급할 때는 지급총액의 3.3%를 사업소득세로 원천징수한다. 또한 용역자는 근로자가 아니므로 4대보험료 근로자 부담분을 공제할 필요가 없다.

원천징수 세금의 사후정산

사업자가 근로계약에 따라 근로자에게 급여를 줄 때는 간이세액표에 따른 근로소득세와 4대 보험료 근로자 부담분을 공제해 지급하고, 이듬해 2월분 급여 지급 시 해당 근로자의 근로소득세를 연말정산 하여 최종적으로 정산해 줄 의무가 있다. 반면 사업자가 인적용역 사업자에게 용역비를 지급할 때는 지급총액의 3.3%만 공제하고 지급하면 된다.

따라서 대부분의 인적용역 사업자는 이듬해 5월 말(성실신고확인 대상 사업자는 6월 말)까지 본인의 사업소득에 대한 종합소득세 신고·납부 의무를 스스로 이행해야 한다. 다만 간편장부 대상자인 보험모집인·방문판매원·음료계약배달판매원은 대가를 지급하는 사업자가 사업소득세 연말정산을 해야 한다.

퇴직금의 지급 의무

사업자는 1년 이상 근속한 근로자가 퇴직할 때 근로기준법상 퇴직금을 지급할 의무가 있다. 하지만 사업자가 용역자와 독립적 인적용역으로 계약한 경우에는 용역자를 해촉(解囑)할 때 퇴직금을 지급할 의무가 없다.

일용 근로소득

그런데 사업자가 종속적 인적용역 또는 독립적 인적용역을 사용할 때라도 사용 기간이 일시적이면 원천징수하는 세금의 종류가 달라진다. 종속적 인적용역으로 근로계약을 한 경우에도 그 사용기간이 세법상 3개월(건설근로자는 1년) 미만의 일용근로자라면 사업자는 일당 지급 시 다음의 (일용)근로소득세를 원천징수 신고·납부하는 것으로 모든 납세 의무를 종결시킨다. 연말정산도 없고 1년 미만 근속자의 퇴직금도 없다.

① 일용근로자 과세표준 : 일급여액 – 15만원

② 산출세액 : 과세표준 X 6%

③ 결정세액 : 산출세액 – 산출세액의 55%

④ 일용근로자 원천징수세액(지방소득세 포함) : 결정세액 X 1.1%

일시·우발적인 기타소득

독립적 인적용역으로 용역계약을 한 경우에도 용역 제공자가 일시적·우발적인 소득이라면 사업자가 용역비를 지급할 때 기타소득금액(지급액의 40%)의 22%를 기타소득세(지방소득세 포함)로 원천징수하면 된다. 이 경우 기타소득금액이 300만원 이하이면 기타소득자는 기타소득에 대한 종합소득세 신고·납부를 하지 않아도 무방하다(선택적 분리과세). 선택적 분리과세는 일반적으로 기타소득자에게 유리하지만, 기타소득외에 소득이 없는 경우에는 기타소득에 대한 종합소득세를 자진 신고·납부하는 것이 좋다.

예를 들어, 한 대학생이 사업자에게 일시적·우발적인 용역을 제공해 기타소득으로 연 750만원을 받았다고 가정해보자. 일시적 인적용역의 기타소득금액 계산 시에는 수입금액의 60%를 세무상 경비로 간주한다. 따라서 기타소득금액은 300만원(=750만원–450만원)이고, 원천징수 된 기타소득세(지방소득세 포함)는 66만원(=300만원×22%)이다. 기타소득밖에 없다면 대학생은 기타소득에 대한 종합소득세 신고·납부 의무를 이행하는 것이 좋다.

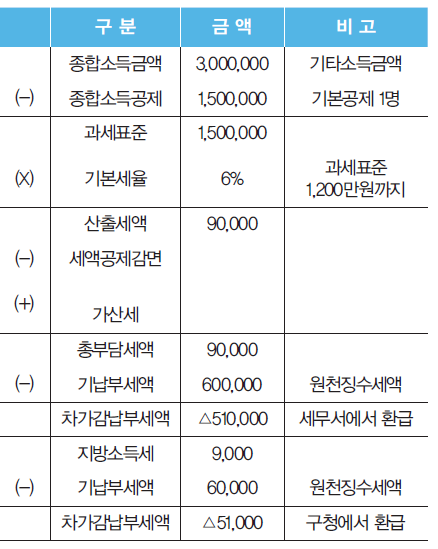

선택적 분리과세를 하면 원천징수 된 66만원으로 납세 의무가 종결되지만, 종합소득세를 자진신고하면 다음과 같이 561,000원이 환급되기 때문이다.

※본 칼럼의 내용은 장보원 세무사의 저서 ‘절세노하우 100문100답(도서출판 평단)’에서 발췌, 수정한 것입니다.

[프로필] 장보원 한국세무사고시회 연구부회장, 한국지방세협회 부회장

• 법원행정처 전문위원

• 서울시 지방세심의의원

• 한국지방세연구원 쟁송사무 자문위원

• 중소기업중앙회 본부 세무자문위원

• 서울시 마을세무사

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]