(조세금융신문=장보원 세무사) 세무상 업무용 승용차 관련 비용 계산 절차

업무용 승용차 관련 비용을 세무상 경비로 인정받으려면 출퇴근을 포함한 회사 업무에 해당하는 운행 활동을 차량운행기록부에 작성해 업무사용비율을 파악해야 한다. 이후 업무용 승용차 관련 비용 중 비업무용 사용액을 세무상 경비부인하고, 업무용 사용액으로 인정된 경비라도 감가상각비 한도(대당 연간 800만원)의 사후관리 문제가 발생한다.

사례를 통해 업무용 승용차 관련 비용의 세무상 경비 인정방법에 대해 알아보자. 업무용 승용차 한 대의 감가상각비가 1500만원이고, 보험료를 포함한 차량 관련 비용은 연간 500만원이 발생했으며(총 2000만원), 차량운행기록부상 업무사용비율은 80%라고 가정해보자.

Step 1. 업무용 경비와 비업무용 경비의 구분

1차적으로 업무용 승용차 관련 비용 1600만원(총 2000만원×80%)이 세무상 업무용 경비로 인정된다. 따라서 비업무용 경비 400만원을 세무상 경비에서 부인하는데, 개인사업자의 경우에는 단순히 경비만 부인하지만 법인사업자는 세무상 경비부인(상여 등)과 더불어 그 차량의 사용자에게 상여 등으로 소득처분 해 소득세를 부과한다.

Step 2. 업무용 경비 내에서 감가상각비의 연도별 한도 처리

업무용 승용차 관련 비용의 세무상 처리에서 가장 어려운 것은 차량의 업무용 감가상각비를 대당 800만원 한도(월할 계산)로 한다는 것이다. 이에 세법은 차량의 감가상각비 계산을 간단히 하기 위해 5년간 정액법으로 무조건 감가상각한다.

(Step 1)에 따라 세무상 업무용 경비로 인정되었더라도 차량의 감가상각비가 연간 800만원을 초과하면 초과액을 세무상 경비부인하고 감가상각이 종료된 뒤 매년 800만원까지 추가로 세무상 경비 처리한다. 이처럼 세무상 업무용 경비로 인정되었지만 감가상각비 연간 한도에 걸려 2차적으로 부인되는 감가상각비는 언젠가는 세무상 경비로 인정받게 된다.

본 사례에서 업무상 경비로 인정된 1600만원 중 감가상각비는 1200만원(=1500만원×80%)이고 그 외의 차량 관련 비용은 400만원이다. 그런데 감가상각비의 연간 한도가 800만원이므로 2차적으로 400만원을 세무상 경비부인하다가 차량의 감가상각이 끝나면 매년 800만원까지 추가로 세무상 경비로 사후 인정한다.

그런데 운용리스 차량이나 렌트차량은 사업자 소유의 차량이 아니므로 차량의 감가상각비가 없다. 그러면 리스료나 렌트료가 전액 세무상 경비로 될 수 있는데, 자기 차량과의 형평성을 맞추기 위해 리스차량은 리스료에서 자동차세, 보험료, 수선유지비를 차감한 금액을 감가상각비로 간주하고, 렌트차량은 렌트료의 70%를 감가상각비로 보아 위 규정을 적용한다.

Step 3. 업무용 차량의 매각 시 처분손실의 연도별 한도 처리

한편 업무용 차량을 처분하고 처분손실이 발생했다면 그 차량의 처분손실도 감가상각비 한도와 마찬가지로 연간 800만원까지만 세무상 경비로 인정해 처분한 해에 큰 감세효과가 없다.

5000만원 상당의 승용차를 구입해 100% 업무용으로 사용하고, 첫해 1000만원을 회계상 감가상각비로 처리했다고 가정하자. (Step 2)에서 본 바와 같이 연간 800만원을 초과한 200만원의 감가상각비가 세무상 경비부인된다.

그런데 다음 해에 즉시 이 승용차를 3000만원에 매각해 회계상 장부 가액 4000만원(=5000만원-1000만원)에 비해 1000만원의 차량 처분손실이 발생했다고 가정하자. 이때 업무용 승용차 처분손실은 연간 800만원까지만 세무상 경비 처리가 되기 때문에 차량 처분손실 중 200만원을 세무상 경비부인한다.

그리고 그 다음 해에 감가상각비 당초 유보액 200만원과 차량 처분손실 유보액 200만원을 합한 400만원을 세무상 경비로 사후 인정한다.

Step 4. 차량운행기록부 미작성 시 세무상 처리

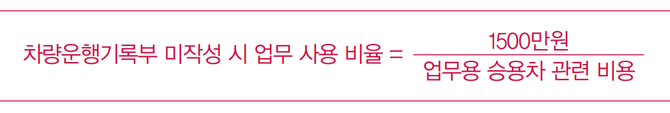

끝으로 이러한 계산을 하는 것이 힘들어서 차량운행기록부를 작성하지 않았다고 가정하자. 그러면 차량 운행 거리로 업무 사용 비율을 환산할 수 없기 때문에 다음과 같은 계산식으로 업무 사용 비율을 계산한다.

예를 들어 업무용 승용차의 감가상각비가 1500만원이고 보험료를 포함한 차량 관련 비용은 연간 500만원이 발생해 총 2000만원인데, 차량운행기록부를 작성하지 않았다고 가정하자. 그러면 업무 사용 비율은 75%(=1500만원/2000만원)로 산출된다.

따라서 비업무용 경비 500만원을 세무상 경비에서 부인하는데, 개인사업자는 단순히 경비만 부인하지만 법인사업자는 세무상 경비부인(상여 등)과 더불어 그 차량의 사용자에게 상여 등으로 소득처분 해 소득세를 부과한다.

이때 (Step 2)에 따라 업무용으로 세무상 경비로 인정된 1500만원을 감가상각비와 그 외 경비로 구분해본다.

사례의 경우에는 감가상각비 1500만원 가운데 75%인 1125만원이 세무상 업무용 경비로 인정된 것이고, 그 외 경비는 375만원이 세무상 업무용 경비로 인정된 것이다. 그러나 감가상각비가 연간 한도 800만원을 초과하는 바 한도 초과액 325만원을 손금불산입으로 세무조정하고 사후관리한다.

그런데 만일 차량운행기록부를 작성하지 않고 업무용 승용차 관련 비용이 1500만원 이하가 될 경우에는 업무사용비율이 100% 이상이 된다. 따라서 감가상각비를 포함한 승용차 관련 비용이 1대당 1500만원 이내이고 차량의 감가상각비가 800만원 이하라면 차량운행기록부를 작성하지 않아도 세무상 100% 업무용으로 간주되는 것이다. 그래서 연식이 조금 오래된 차량은 차량운행기록부를 작성할 필요가 별로 없을 것이다.

한편 2022년부터 업무용 승용차 관련 비용을 손금산입하여 신고한 사업자가 해당 명세서 미제출#불성실 제출하게 되면 관련 비용의 1%를 가산세로 부과하게 된다.

본 칼럼의 내용은 장보원 세무사의 저서 ‘창업자, 법인, 개인사업자 절세의 기초와 노하우 (삼일인포마인)’에서 발췌, 수정한 것입니다.

[프로필] 장보원 한국세무사고시회 연구부회장, 한국지방세협회 부회장

•(현)법원행정처 전문위원

•(현)서울시 지방세심의의원/서울시 마을세무사

•(현)한국지방세연구원 쟁송사무 자문위원

•(현)삼일아이닷컴 법인세, 조세특례 세무상담위원

•(현)중소기업중앙회 본부 세무자문위원

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]