(조세금융신문=오종원 한국재무포럼 연구소장·회계사) 2018년 귀속 근로소득에 대한 연말정산을 서서히 준비하여야 하는 시기가 도래한 듯하다. 이번에는 필자가 연말정산업무를 담당하는 총무부서, 인사부서, 재경부서 실무자들로부터 상담한 사례 중 실무자들이 혼동하기 쉬운 사례 몇 가지를 소개하고자 한다.

(조세금융신문=오종원 한국재무포럼 연구소장·회계사) 2018년 귀속 근로소득에 대한 연말정산을 서서히 준비하여야 하는 시기가 도래한 듯하다. 이번에는 필자가 연말정산업무를 담당하는 총무부서, 인사부서, 재경부서 실무자들로부터 상담한 사례 중 실무자들이 혼동하기 쉬운 사례 몇 가지를 소개하고자 한다.

1. 근로자의 복지카드 사용액의 과세여부(서면1팀-1114, 2006.8.14.)

회사가 직원에게 복지카드를 지급하고 개인별로 배정된 포인트 범위 내에서 자유롭게 사용하는 제도를 시행하는 경우 동 복지카드 사용액은 근로소득에 해당하므로 원천징수하여야 함.

2. 사외이사에 지급한 소득의 소득세법상 구분(서일46011-10067, 2004.1.9)

사외이사가 법인으로부터 지급받는 월정액 급여 및 이사회 참석시 별도로 지급받는 수당 등은 ‘기타소득으로 보지 아니하며’ 연말정산시 ‘근로소득’에 포함되는 것임(소득 46011-21395, 2000.12.6.).

다만, 그 사외이사가 지급받는 실비변상 정도의 체재비·항공료 등은 비과세하는 것이나, 당해 금액의 적정여부는 체재기간·지급금액 등을 감안하여 사실 판단할 사항임(소득 46011-2114, 1998.7.28.).

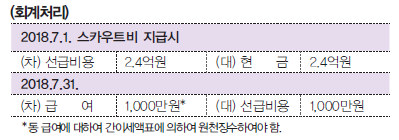

3. 사이닝보너스(스카우트비)의 근로소득 여부(서면2팀-1738, 2006.9.19.)

법인이 우수인재를 스카우트하기 위하여 근로제공기간(2018.7.1.~2020.6.30.)을 전제로 스카우트비 2.4억원을 지급한 경우 동 금액은 2018년 7월 급여시점부터 매월1000만원(= 2.4억원/24개월)씩 근로소득으로 보아 원천징수하여야 함.

4. 부서단위 지급성과급의 근로소득 여부(서일-118,2007.1.19.)

급여지급기준에 의하여 기본항목의 급여 외에 업무실적 등이 우수 직원에게 추가로 지급하는 성과상여금은 「소득세법」 제20조의 근로소득에 해당하며, 부서단위로 지급받는 경우 그 성과상여금이 근‘ 로자 개개인에게 귀속되는 경우’에는 근로자 각자의 근로소득에 해당함.

따라서 부서단위 성과급 지급액이 개개인에게 귀속되지 아니하고 개별부서의 단체 회식비로 사용되는 경우에는 적격증빙(신용카드매출전표 등)을 구비하고 복리후생비로 처리하면 됨.

5. 임직원에 생일선물 등으로 제공한 선물의 근로소득 해당여부(원천-296, 2009.4.9.)

임직원을 대상으로 생일, 결혼기념일, 출산시 복리후생계념으로 선물 지급시 과세대상 근로소득에 해당하는 것임.

6. 체력단련비의 근로소득 여 부 (원천-555, 2011.09.05.)

종업원에게 체력단련비 명목으로 직접 지급하는 금품의 가액은 근로소득에 해당하는 것임

7. 법인이 임기만료 전 사임(辭任)하는 임원에게 그 퇴임과 관련하여 체결한 계약(경업금지, 영업비밀유지, 직무소송 포기 등)에 따라 지급하는 금액은 그 지급받는 날이 속하는 과세연도의 기타소득에 해당하는 것임(소득-771, 2010.7.5.)

8. 근로자의 부상으로 인한 보상, 위자료의 소득세과세여부(서면1팀-1471, 2005.11.30.)

근로의 제공으로 인한 부상으로 근로자가 회사로부터 지급받는 배상, 보상 및 위자료는 비과세소득임.

9. 일용근로자가 일반급여자가 되는 경우 연말정산 과세표준의 계산방법 등(서면1팀-7, 2004.1.13)

소득세법시행령 제20조 제3호 규정에 의하여 일용근로자에 해당하는 거주자가 3월 이상 계속하여 동일고용주에게 고용되는 경우로서 통상 동일한 고용주에게 계속하여 고용되는 자가 아닌 경우에는 3월 이상이 되는 월부터 일반급여자로 보는 것이며, 당해 거주자의 연말정산을 함에 있어서 일용근로자로서 받은 급여도 ‘3월 이상이 되는 월이 속하는 과세기간의 근로제공에 대한 것부터’ 일반급여로 보는 것임.

이때, 3월 이상 계속하여 고용된 기간의 계산은 민법 제160조의 규정에 따라 역(曆)에 의하여 계산하는 것임.

|

<해설> 1. 홍길동(거주자)은 내국법인인 조세㈜에 일용근로계약을 체결하고 2018.3.26.~2018.12.31.동안 근무함. 2. 홍길동의 3월분(3.26.~3.31.) 급여, 4월분(4.1.~4.30.), 5월분(5.1.~5.31.)급여는 일용근로소득으로 보아 원천징수함. 3. 홍길동이 당사에 근무한 기간이 3개월 이상이 되는 월(2018.6.26.이 속하는 월인 “6월”을 말함)인 6월분(6.1.~6.30.)급여를 지급할 때에는 일반급여(근로소득)로 보아 간이세액표에 의하여 원천징수하여야 함. 이 경우 회사는 2018.3.26.~12.31.기간에 수령한 급여전액을 일반급여로 보아 연말정산하여야 함. |

[프로필] 오 종 원

[프로필] 오 종 원

• 한국재무포럼(kf-2.org) 연구소장

• 한국재무경영원 비영리법인/연구개발(R&D) 세무회계 전문위원

• 금융기관 본점 VIP센터 상속/증여 Tax-Planning 세무고문

• 국무총리실 산하 조세심판원, 사법연수원생 대상 출강

• 2009년 교육과학기술부장관 표창(연구개발 세무회계 발전공로)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]