(조세금융신문=고승주 기자) 최근 IPO(기업공개)와 M&A(인수‧합병)에서 신성장기업에 대해 새로운 기업가치평가 방안을 적용해야 한다는 주장이 제기됐다.

신성장기업의 경우 전통적 기업가치평가 모델로는 설명하기 어려운 기업 사례가 등장하기 때문이다.

삼정KPMG(회장 김교태)가 27일 ‘뉴밸류에이션 시대, 신성장기업의 가치평가’ 보고서에 따르면, 최근 부상하는 스타트업 등 신성장기업은 과거와는 다른 산업적 특성을 지니고 있으며, 수익 창출 이전 또는 수익 발생 초기 단계에서 미래 현금흐름이나 적절한 할인율을 객관적으로 산정하기 어렵다는 특성이 있다.

한 마디로 전통적 기업가치평가 방법론을 적용하는 데 한계가 있는 셈이다.

지난해 하반기 이후 인수합병시장에서 유니콘 기업‧신산업이 국내 외 큰 주목을 받고 있다.

기업정보 제공업체 피치북(PitchBook)은 미국 벤처캐피털 회수 금액이 2020년 2,901억 달러를 기록하며 역사적 최고치를 경신했다고 분석했다. 이 중 76.5%가 주식시장에서 기업공개(IPO)로 자금이 회수되었고, 공모금액(중앙값 기준) 역시 전년대비 42.6% 증가한 5억2350만 달러에 달한 것으로 나타났다.

이에 따라 시장에서는 기업가치 적정성에 대한 논의도 활발하게 이뤄지고 있다.

신성장기업의 특성을 반영하여 과거 전통적 기업가치평가 방법론의 가정을 변경하기도 하고, 고객 수‧가입자 수 등 신산업 특성과 연관된 변수를 고려하거나, 미래 불확실성‧경영자의 역량‧사업 아이디어‧기술가치 등 비재무적 정보의 가치를 반영하는 기업가치평가 방법도 지속적으로 개발되고 있다.

신성장산업 중 새로운 기업가치평가 방법론이 적용되고 있는 대표적 섹터로는 이커머스와 딜리버리산업이 주목된다.

과거 유통기업은 EV/EBITDA(상각전영업이익 대비 기업가치)와 같이 수익성 지표를 기준으로 기업가치를 추정해왔으나, 물류, 기술 등 인프라에 대한 투자비용이 높아 아직 이익을 창출하지 못하는 이커머스 기업은 새로운 방법의 기업가치평가가 필요한 상황이다.

이에 적지 않은 투자자들은 이커머스 기업의 가치 측정 시 이익 대신 매출 관련 지표를 기준으로 삼고 있으며, 매출 관련 지표 중 총거래액을 의미하는 GMV(Gross Merchandise Volume)가 이커머스 기업가치평가 시 주로 사용되고 있다.

LMD(Last Mile Delivery) 스타트업 등 배달대행 서비스 업체들의 경우 가입자 규모의 확대에 따라 배달주문건수와 거래액이 증가하지만, 수익성 측면에서는 규모의 경제가 궤도에 오르기까지 적자를 보일 수밖에 없는 플랫폼 기업의 특징을 지니고 있다.

EBITDA 멀티플(상각전영업이익배수) 등 기존 방식의 가치평가로는 기업의 성장성을 적절하게 평가할 수 없어 현재 배달대행 서비스 업체들의 가치평가에는 투자 시점을 기준으로 이전 약 6개월의 월 평균 배달건수를 기반으로 한 평가법 등이 활용되고 있다.

삼정KPMG는 “신성장기업 가치평가에 완벽한 단일 평가 방법론은 존재하지 않는다”며 “변화하는 기업가치평가 요소에 대한 새로운 관점을 지향하면서 동시에 다양한 접근 방법을 상호보완적으로 활용하여 기업가치에 접근하는 시도가 필요하다”고 제언했다.

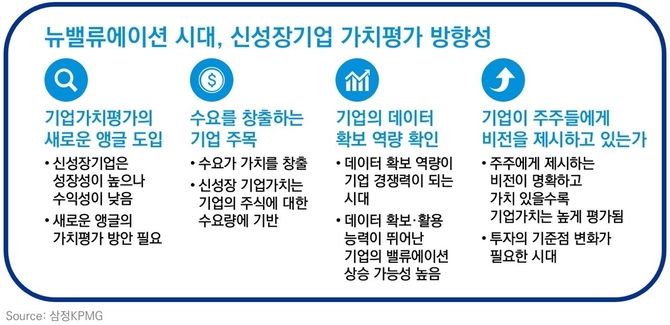

보고서는 신성장기업 가치평가 방향성으로 ▲기업가치평가의 새로운 앵글도입 ▲수요를 창출하는 기업 주목 ▲기업의 데이터 확보 역량 확인 ▲기업이 주주들에게 비전을 제시하고 있는지 등 4가지 요소를 제시했다.

삼정KPMG M&A센터장 김이동 부대표는 “기업 주식을 원하는 수요량에 따라 기업가치가 평가되는 시대가 도래하며, 기업의 주식을 둘러싼 ‘수급’에 보다 주안점을 두고 밸류에이션을 바라봐야 한다”고 말했다.

이어 “데이터 확보 우위에 있는 기업의 가치 상승세에 초점을 두고 봐야 하며, 신성장기업이 주주에게 어떤 비전을 제시하는지도 예의 주시할 필요가 있다”고 전했다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]